【宅建過去問】(平成10年問27)所得税

個人が本年中に本年1月1日において所有期間が11年である土地を譲渡した場合の譲渡所得の課税に関する次の記述のうち、正しいものはどれか。

- 土地が収用事業のために買い取られた場合において、収用交換等の場合の5,000万円特別控除の適用を受けるときは、特別控除後の譲渡益について優良住宅地の造成等のために土地等を譲渡した場合の軽減税率の特例の適用を受けることができる。

- 土地が収用事業のために買い取られた場合において、収用交換等の場合の5,000万円特別控除の適用を受けるときでも、その土地が居住用財産に該当するなど所定の要件を満たせば、特別控除後の譲渡益について居住用財産を譲渡した場合の軽減税率の特例の適用を受けることができる。

- その土地が居住用財産に該当するなど所定の要件を満たせば、本年中に特定の居住用財産の買換え及び交換の場合の課税の特例の適用を受けているときでも、居住用財産を譲渡した場合の3,000万円特別控除の適用を受けることができる。

- その土地が居住用財産に該当する場合であっても、居住用財産を譲渡した場合の3,000万円特別控除の適用を受けるときは、特別控除後の譲渡益について居住用財産を譲渡した場合の軽減税率の特例の適用を受けることができない。

正解:2

1 誤り

- 収用等の際の譲渡所得の5,000万円特別控除

- 優良住宅地の造成等のために土地等を譲渡した場合の軽減税率の特例

の両方の適用を受けることはできない。

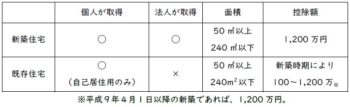

| 居住用財産の 軽減税率 |

優良住宅地の ための軽減税率 |

|

| 収用等による譲渡 5,000万円控除 |

◯ | × |

| 居住用財産の譲渡 3,000万円控除 |

◯ | × |

| 居住用財産の 買換え特例 |

× | × |

■関連過去問

内容を見る

重複適用:5,000万円特別控除&優良住宅地造成等の特例(軽減税率)(税・鑑定[06]5)

| 年-問-肢 | 内容 | 正誤 | |

|---|---|---|---|

| 1 | 10-27-1 | [個人が本年中に本年1月1日において所有期間が11年である土地を譲渡した場合]土地が収用事業のために買い取られた場合において、収用交換等の場合の5,000万円特別控除の適用を受けるときは、特別控除後の譲渡益について優良住宅地の造成等のために土地等を譲渡した場合の軽減税率の特例の適用を受けることができる。 | × |

| 2 | 08-28-1 | 道路用地として土地を都道府県に譲渡した場合において、収用交換等の場合の5,000万円特別控除の適用を受けるときでも、優良住宅地の造成等のために土地等を譲渡した場合の軽減税率の特例の適用を受けることができる。 | × |

| 3 | 07-29-1 | [個人が本年中に、本年1月1日における所有期間が11年の土地を譲渡した場合]道路用地として土地を都道府県に譲渡した場合において、収用交換等の場合の5,000万円特別控除の適用を受けるときでも、優良住宅地の造成等のために土地等を譲渡した場合の軽減税率の特例の適用を受けることができる。 | × |

| 4 | 03-29-3 | 収用交換等の場合の5,000万円特別控除の適用を受ける場合には、その譲渡した土地等の本年1月1日における所有期間が5年を超えるときであっても、5,000万円の特別控除を控除した後の長期譲渡所得については、優良住宅地の造成等のために土地等を譲渡した場合の軽減税率の特例の適用を受けることができる。 | × |

2 正しい

(肢1の表を参照。)

譲渡した年の1月1日において所有期間が10年を超える居住用財産を譲渡した場合、

- 収用等の際の譲渡所得の5,000万円特別控除

- 居住用財産を譲渡したときの軽減税率の特例

の両方の適用を受けることができる。

■参照項目&類似過去問

内容を見る

居住用財産譲渡の軽減税率(税・鑑定[06]3(2))

重複適用:5,000万円特別控除&居住用財産の軽減税率(税・鑑定[06]5)

| 年-問-肢 | 内容 | 正誤 | |

|---|---|---|---|

| 1 | R01-23-2 | 居住用財産を譲渡した場合の軽減税率の特例は、その個人が平成29年において既にその特例の適用を受けている場合であっても、令和元年(平成31年)中の譲渡による譲渡益について適用を受けることができる。 | × |

| 2 | 24-23-2 | 所有期間10年超の居住用財産→収用交換等の場合の特別控除と居住用財産譲渡の軽減税率の重複適用が可能 | ◯ |

| 3 | 24-23-3 | 譲渡した年の1月1日において所有期間が10年を超える居住用財産について、その譲渡した時にその居住用財産を自己の居住の用に供していなければ、居住用財産を譲渡した場合の軽減税率の特例を適用することができない。 | × |

| 4 | 12-26-1 | [個人が本年中に本年1月1日において所有期間が10年を超える家屋を譲渡した場合]その家屋を火災により滅失した場合を除き、その家屋を譲渡する直前まで自己の居住の用に供していなければ、軽減税率の特例の適用を受けることができない。 | × |

| 5 | 12-26-4 | [個人が本年中に本年1月1日において所有期間が10年を超える家屋を譲渡した場合]その家屋以外に自己の居住の用に供している家屋(所有期間10年超)を有しており、これらの家屋を同一年中に譲渡した場合には、いずれの家屋の譲渡についても軽減税率の特例の適用を受けることができる。 | × |

| 6 | 10-27-2 | 所有期間10年超の居住用財産→収用交換等の場合の特別控除と居住用財産譲渡の軽減税率の重複適用が可能 | ◯ |

| 7 | 08-28-1 | 譲渡した年の1月1日において所有期間が5年を超える居住用財産を譲渡した場合には、居住用財産を譲渡した場合の軽減税率の特例の適用を受けることができる。 | × |

| 8 | 08-28-2 | 譲渡した年の1月1日において所有期間が10年を超える居住用財産を譲渡した場合であっても、居住用財産譲渡所得の3,000万円特別控除の適用を受けるときには、居住用財産を譲渡した場合の軽減税率の特例の適用を受けることはできない。 | × |

| 9 | 07-29-2 | 道路用地として土地を都道府県に譲渡した場合において、収用交換等の場合の5,000万円特別控除の適用を受けるときには、その土地が居住用財産に該当しても、居住用財産を譲渡した場合の軽減税率の特例の適用を受けることができない。 | × |

| 10 | 06-29-3 | 譲渡した年の1月1日における所有期間が7年である居住用財産を国に譲渡した場合には、その譲渡について、居住用財産を譲渡した場合の軽減税率の特例の適用を受けることができる。 | × |

| 11 | 06-29-4 | 譲渡した年の1月1日における居住期間が11年である居住用財産を譲渡した場合には、所有期間に関係なく、その譲渡について、居住用財産を譲渡した場合の軽減税率の特例の適用を受けることができる。 | × |

| 12 | 04-28-4 | 本年1月1日における所有期間が10年を超える居住用財産の譲渡については、居住用財産を譲渡した場合の3,000万円特別控除を控除した後の金額のうち4,000万円以下の部分は10パーセント、4,000万円を超える部分は15パーセントの税率により、所得税が課税される。 | × |

| 13 | 01-29-3 | 所有期間が10年を超える居住用財産である建物とその敷地の譲渡による譲渡所得については、他の所得と分離して、10パーセントと15パーセントの二段階の税率で、所得税が課税される。 | ◯ |

| 年-問-肢 | 内容 | 正誤 | |

|---|---|---|---|

| 1 | R01-23-1 | その譲渡について収用交換等の場合の譲渡所得等の5,000万円特別控除の適用を受ける場合であっても、その特別控除後の譲渡益について、居住用財産を譲渡した場合の軽減税率の特例の適用を受けることができる。 | ◯ |

| 2 | 24-23-2 | 譲渡した年の1月1日において所有期間が10年を超える居住用財産について、収用交換等の場合の譲渡所得等の5,000万円特別控除の適用を受ける場合であっても、特別控除後の譲渡益について、居住用財産を譲渡した場合の軽減税率の特例を適用することができる。 | ◯ |

| 3 | 10-27-2 | [個人が本年中に本年1月1日において所有期間が11年である土地を譲渡した場合]土地が収用事業のために買い取られた場合において、収用交換等の場合の5,000万円特別控除の適用を受けるときでも、その土地が居住用財産に該当するなど所定の要件を満たせば、特別控除後の譲渡益について居住用財産を譲渡した場合の軽減税率の特例の適用を受けることができる。 | ◯ |

| 4 | 07-29-2 | [個人が本年中に、本年1月1日における所有期間が11年の土地を譲渡した場合]道路用地として土地を都道府県に譲渡した場合において、収用交換等の場合の5,000万円特別控除の適用を受けるときには、その土地が居住用財産に該当しても、居住用財産を譲渡した場合の軽減税率の特例の適用を受けることができない。 | × |

3 誤り

譲渡した年の1月1日において所有期間が10年を超える居住用財産を譲渡した場合であっても、

- 居住用財産の買換え特例

- 居住用財産を譲渡した場合の3,000万円特別控除

の両方の適用を受けることはできない。

■参照項目&類似過去問

内容を見る

3,000万円特別控除:繰返しの適用(税・鑑定[06]2(2)①)

| 年-問-肢 | 内容 | 正誤 | |

|---|---|---|---|

| 1 | 10-27-3 | [個人が本年中に本年1月1日において所有期間が11年である土地を譲渡した場合]その土地が居住用財産に該当するなど所定の要件を満たせば、前々年に特定の居住用財産の買換え及び交換の場合の課税の特例の適用を受けているときでも、居住用財産を譲渡した場合の3,000万円特別控除の適用を受けることができる。 | × |

| 2 | 04-28-2 | 本年1月1日における所有期間が10年を超える居住用財産の譲渡については、前年に既に居住用財産を譲渡した場合の3,000万円特別控除の適用を受けているときであっても、居住用財産を譲渡した場合の軽減税率の特例の適用を受けることができる。 | ◯ |

4 誤り

(肢1の表を参照。)

譲渡した年の1月1日において所有期間が10年を超える居住用財産を譲渡した場合、

- 居住用財産を譲渡した場合の3,000万円特別控除

- 居住用財産を譲渡したときの軽減税率の特例

の両方の適用を受けることができる。

■関連過去問

内容を見る

重複適用:3,000万円特別控除&居住用財産の軽減税率(税・鑑定[06]5)

| 年-問-肢 | 内容 | 正誤 | |

|---|---|---|---|

| 1 | 15-26-2 | 譲渡した年の1月1日において所有期間が10年を超える居住用財産を譲渡した場合において、居住用財産を譲渡した場合の軽減税率の特例を適用するときには、居住用財産の譲渡所得の特別控除を適用することはできない。 | × |

| 2 | 12-26-2 | [個人が本年中に本年1月1日において所有期間が10年を超える家屋を譲渡した場合]その家屋の譲渡について居住用財産を譲渡した場合の3,000万円特別控除の適用を受けるときは、3,000万円特別控除後の譲渡益について軽減税率の特例の適用を受けることができない。 | × |

| 3 | 10-27-4 | [個人が本年中に本年1月1日において所有期間が11年である土地を譲渡した場合]土地が居住用財産に該当する場合であっても、居住用財産を譲渡した場合の3,000万円特別控除の適用を受けるときは、特別控除後の譲渡益について居住用財産を譲渡した場合の軽減税率の特例の適用を受けることができない。 | × |

| 4 | 08-28-2 | 譲渡した年の1月1日において所有期間が10年を超える居住用財産を譲渡した場合であっても、居住用財産譲渡所得の3,000万円特別控除の適用を受けるときには、居住用財産を譲渡した場合の軽減税率の特例の適用を受けることはできない。 | × |

| 5 | 04-28-4 | 本年1月1日における所有期間が10年を超える居住用財産の譲渡については、居住用財産を譲渡した場合の3,000万円特別控除を控除した後の金額のうち4,000万円以下の部分は10パーセント、4,000万円を超える部分は15パーセントの税率により、所得税が課税される。 | × |

| 6 | 03-29-1 | 居住用財産を譲渡した場合の3,000万円特別控除の適用を受ける場合であっても、その譲渡した居住用財産の本年1月1日における所有期間が10年を超えるときは、3,000万円の特別控除を控除した後の長期譲渡所得については、居住用財産を譲渡した場合の軽減税率の特例の適用を受けることができる。 | ◯ |

盛土規制法対策講座 受講料100%割引キャンペーン

2021年熱海市で発生した土石流により、宅地造成等規制法は、盛土規制法へと大規模に改正されました。これが2024年(令和6年)宅建試験で最大の法改正です。

この大改正に対応するため、「スリー・ステップ学習教材」の中から「盛土規制法」部分のみを切り出した特別講座を編成しました。

【法改正対策講座】大改正 徹底対応!『盛土規制法』スリー・ステップ学習(受講料1,980円)

現在、先着200名様限定で「受講料100%割引クーポン」をご利用いただけます。

リンク先のフォームにご記入後、折り返し、「受講料100%割引クーポン」をメールでお送りします。

この大改正に対応するため、「スリー・ステップ学習教材」の中から「盛土規制法」部分のみを切り出した特別講座を編成しました。

【法改正対策講座】大改正 徹底対応!『盛土規制法』スリー・ステップ学習(受講料1,980円)

現在、先着200名様限定で「受講料100%割引クーポン」をご利用いただけます。

リンク先のフォームにご記入後、折り返し、「受講料100%割引クーポン」をメールでお送りします。

1番の問題変更してますか?

最後が受けることができるになっていますが

タカ様

御質問ありがとうございます。

古い問題まで丁寧に勉強されてますね。

さて、本問の肢1ですが、法改正に合わせて、末尾を以下のように変更しました。

【出題時】「…適用を受けることはできない。」

→【現在】「…適用を受けることができる。」

変更の理由は、以下の通りです。

(1)出題当時の事情

平成10年に出題された問題文は、「…適用を受けることはできない。」というものであり、当時の法律によれば、これは「誤りの記述」でした。

なぜなら、その当時は、「収用等の際の5,000万円控除」と「優良住宅地のための軽減税率」の重複適用が認められていたからです。

(2)平成16年の法改正

しかし、平成16年の租税特別措置法改正により、両制度の重複適用を受けることはできなくなりました。

それにも関わらず、元の問題文の表現のままにすると、「肢1と肢2の両方が正しい。」ことになり、正解が決まりません。正解を確定させるため、肢1の末尾を「適用を受けることができる。」と訂正しました。

(3)このサイトの方針

このサイトは、「つぎの宅建本試験に合格するための情報サイト」です。

そのため、過去の問題については、

「今度の試験で出題されるとしたら、どうなるか。」

という観点から、随時修正を施しています。

御利用にあたって、この点に御留意ください。