【宅建過去問】(平成16年問27)相続時精算課税の特例

特定の贈与者から住宅取得等資金の贈与を受けた場合の相続時精算課税の特例(60歳未満の親又は祖父母からの贈与についても相続時精算課税の選択を可能とする措置)に関する次の記述のうち、正しいものはどれか。

- 増改築のために金銭の贈与を受けた場合には、増築による床面積の増加が50㎡以上であるか、その工事に要した費用の額が1,000万円以上でなければこの特例の対象とはならない。

- 住宅取得等資金の贈与を受けた者が、その贈与を受けた日前5年以内に、その者又はその者の配偶者の所有する住宅用家屋に居住したことがある場合には、この特例の適用を受けることはできない。

- 住宅取得等資金の贈与を受けた者について、その贈与を受けた年の所得税法に定める合計所得金額が2,000万円を超えている場合でも、この特例の適用を受けることができる。

- この特例の対象となる既存住宅用家屋は、マンション等の耐火建築物である場合には築後30年以内、耐火建築物以外の建物である場合には築後25年以内のものに限られる。

正解:3

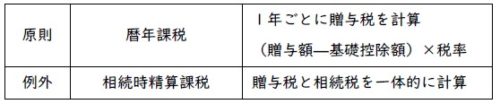

相続時精算課税制度

相続税は、暦年(1月1日から12月31日までの期間)ごとに課税されるのが原則です。

例外的に、一定の要件をみたす贈与については、相続時精算課税制度を利用することができます。

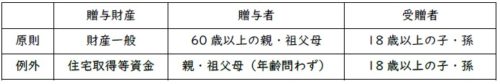

相続時精算課税制度を利用できるのは、以下の場合です。

本問では、このうち、住宅取得等資金の贈与に関して、問われています。この場合、贈与者の年齡は問われません。

①贈与時

- (a).合計2,500 万円まで非課税

- (b).2,500 万円を超えた部分について20%課税

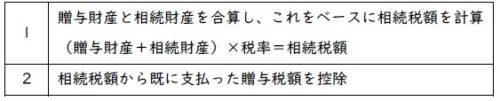

②相続時

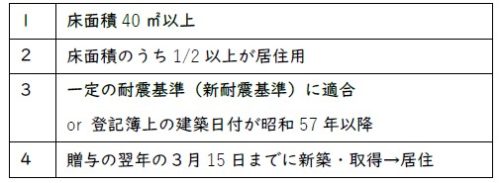

「住宅取得等資金」の贈与ですから、一定の要件をみたす「住宅」を取得等する必要があります。

1 誤り

増改築等の工事に要した費用が100万円以上であれば特例が適用されます。1,000万円以上である必要はありません。

また、増築による床面積の増加が50㎡以上であることも要求されていません。

2 誤り

このような要件は存在しません。

■参照項目&類似過去問

内容を見る

相続時精算課税(適用要件:架空の要件)(税・鑑定[07]1(3))

| 年-問-肢 | 内容 | 正誤 | |

|---|---|---|---|

| 1 | H22-23-3 | 住宅取得のための資金の贈与を受けた者について、その年の所得税法に定める合計所得金額が2,000万円を超えている場合でも、この特例の適用を受けることができる。 | ◯ |

| 2 | H19-27-2 | 住宅用の家屋の新築又は取得に要した費用の額が2,500万円以上でなければ、この特例の適用を受けることはできない。 | × |

| 3 | H16-27-2 | 住宅取得等資金の贈与を受けた者が、その贈与を受けた日前5年以内に、その者又はその者の配偶者の所有する住宅用家屋に居住したことがある場合には、この特例の適用を受けることはできない。 | × |

| 4 | H16-27-3 | 住宅取得等資金の贈与を受けた者について、その贈与を受けた年の所得税法に定める合計所得金額が2,000万円を超えている場合でも、この特例の適用を受けることができる。 | ◯ |

3 正しい

この特例の適用にあたって、合計所得金額が2,000万円以下という要件は存在しません。

※所得要件があるのは、住宅取得等資金の贈与税の非課税制度です。

■参照項目&類似過去問

内容を見る

相続時精算課税(適用要件:架空の要件)(税・鑑定[07]1(3))

| 年-問-肢 | 内容 | 正誤 | |

|---|---|---|---|

| 1 | H22-23-3 | 住宅取得のための資金の贈与を受けた者について、その年の所得税法に定める合計所得金額が2,000万円を超えている場合でも、この特例の適用を受けることができる。 | ◯ |

| 2 | H19-27-2 | 住宅用の家屋の新築又は取得に要した費用の額が2,500万円以上でなければ、この特例の適用を受けることはできない。 | × |

| 3 | H16-27-2 | 住宅取得等資金の贈与を受けた者が、その贈与を受けた日前5年以内に、その者又はその者の配偶者の所有する住宅用家屋に居住したことがある場合には、この特例の適用を受けることはできない。 | × |

| 4 | H16-27-3 | 住宅取得等資金の贈与を受けた者について、その贈与を受けた年の所得税法に定める合計所得金額が2,000万円を超えている場合でも、この特例の適用を受けることができる。 | ◯ |

4 誤り

住宅の耐震性の要件として、一定の耐震基準(新耐震基準)に適合していること又は登記簿上の建築日付が昭和57年以降であることが必要です。

この要件さえみたしていれば、住宅の構造や築年数は問われません。

■参照項目&類似過去問

内容を見る

相続時精算課税(適用要件:住宅)(税・鑑定[07]1(3)②)

| 年-問-肢 | 内容 | 正誤 | |

|---|---|---|---|

| 1 | H19-27-3 | 床面積の3分の1を店舗として使用し、残りの部分は資金の贈与を受けた者の住宅として使用する家屋を新築した場合には、この特例の適用を受けることはできない。 | × |

| 2 | H19-27-4 | 住宅取得のための資金の贈与を受けた年の12月31日までに住宅用の家屋を新築若しくは取得又は増改築等をしなければ、この特例の適用を受けることはできない。 | × |

| 3 | H16-27-4 | この特例の対象となる既存住宅用家屋は、マンション等の耐火建築物である場合には築後30年以内、耐火建築物以外の建物である場合には築後25年以内のものに限られる。 | × |

【無料公開講座】スリー・ステップ学習法

宅建学習のプロセスを3段階に分け、着実なステップアップを目指す『スリー・ステップ学習法』。この講座の特長を実際に理解・体験していただくための「無料公開講座」です。

この3段階で、着実に合格レベルに進むことができます。

- [Step.1]基本習得編で宅建合格に必要な基礎知識を学ぶ。

- [Step.2]一問一答編で「一問一答式」の本試験過去問で基礎知識を確認し、○×を見分ける解法テクニックを身に付ける。

- [Step.3]過去演習編で「四択問題」の解決法を学ぶ。

この3段階で、着実に合格レベルに進むことができます。