【宅建過去問】(平成18年問27)印紙税

印紙税に関する次の記述のうち、正しいものはどれか。なお、以下の契約書又は領収書はいずれも書面により作成されたものとする。

- 「Aの所有する土地(価額1億7,000万円)とBの所有する土地(価額2億円)とを交換し、AはBに差額3,000万円支払う」旨を記載した土地交換契約書を作成した場合、印紙税の課税標準となる当該契約書の記載金額は、2億円である。

- 建物の建築工事請負契約に際して、請負人C社が「請負金額2,200万円(うち消費税及び地方消費税の金額200万円)を受領した」旨を記載した領収書を作成した場合、印紙税の課税標準となる当該領収書の記載金額は、2,200万円である。

- 土地の売買契約書(記載金額5,000万円)を3通作成し、売主D社、買主E社及び媒介した宅地建物取引業者F社がそれぞれ1通ずつ保存する場合、F社が保存する契約書には、印紙税は課されない。

- 給与所得者Gが自宅の土地建物を譲渡し、代金8,000万円を受け取った際に作成した領収書には、金銭の受取書として印紙税が課される。

正解:1

1 正しい

交換契約書の記載金額は、以下のルールで決まる。

| 1 | 交換対象物の双方の価額が記載されているとき | 高い方の金額 |

| 2 | 交換差金のみが記載されているとき | 交換差金 |

本肢は(1)のケースであるから、高い方の金額(2億円)が記載金額となる。

■参照項目&類似過去問

内容を見る

交換契約書(税・鑑定[05]3(1)①)

| 年-問-肢 | 内容 | 正誤 | |

|---|---|---|---|

| 1 | R02-23-2 | 「Aの所有する土地(価額5,000万円)とBの所有する土地(価額4,000万円)とを交換する」旨の土地交換契約書を作成した場合、印紙税の課税標準となる当該契約書の記載金額は4,000万円である。 | × |

| 2 | H28-23-2 | 「Aの所有する甲土地(価額3,000万円)とBの所有する乙土地(価額3,500万円)を交換する」旨の土地交換契約書を作成した場合、印紙税の課税標準となる当該契約書の記載金額は3,500万円である。 | ◯ |

| 3 | H23-23-4 | 「Aの所有する土地(価額7,000万円)とBの所有する土地(価額1億円)とを交換し、AはBに差額3,000万円支払う」旨を記載した土地交換契約書を作成した場合、印紙税の課税標準となる当該契約書の記載金額は、3,000万円である。 | × |

| 4 | H18-27-1 | 「Aの所有する土地(価額1億7,000万円)とBの所有する土地(価額2億円)とを交換し、AはBに差額3,000万円支払う」旨を記載した土地交換契約書を作成した場合、印紙税の課税標準となる当該契約書の記載金額は、2億円である。 | ◯ |

| 5 | H05-30-3 | 「評価額1億円の土地と評価額1億5,000万円の土地を交換し、差額5,000万円を現金で支払う」旨を記載した土地交換契約書は、記載金額5,000万円の不動産の譲渡に関する契約書として、印紙税が課せられる。 | × |

2 誤り

営業に関して発行された領収書に、

- 消費税・地方消費税の金額が区分記載されている場合

- 税込価格及び税抜価格の記載により、消費税額・地方消費税が明らかである場合

には、消費税額等は記載金額に含めない。

したがって、本肢の領収書の記載金額は、消費税額・地方消費税を除いた2,000万円である。

■参照項目&類似過去問

内容を見る

消費税の扱い(税・鑑定[05]3(1)①)

| 年-問-肢 | 内容 | 正誤 | |

|---|---|---|---|

| 1 | R02-23-1 | 「建物の電気工事に係る請負代金は1,100万円(うち消費税額及び地方消費税額100万円)とする」旨を記載した工事請負契約書について、印紙税の課税標準となる当該契約書の記載金額は1,100万円である。 | × |

| 2 | H28-23-4 | 売上代金に係る金銭の受取書(領収書)は記載された受取金額が3万円未満の場合、印紙税が課されないことから、不動産売買の仲介手数料として、現金49,500円(消費税及び地方消費税を含む。)を受け取り、それを受領した旨の領収書を作成した場合、受取金額に応じた印紙税が課される。 | × |

| 3 | H25-23-4 | 「建物の電気工事に係る請負金額は2,200万円(うち消費税額及び地方消費税額が200万円)とする」旨を記載した工事請負契約書について、印紙税の課税標準となる当該契約書の記載金額は、2,200万円である。 | × |

| 4 | H18-27-2 | 建物の建築工事請負契約に際して、請負人C社が「請負金額2,200万円(うち消費税及び地方消費税の金額200万円)を受領した」旨を記載した領収書を作成した場合、印紙税の課税標準となる当該領収書の記載金額は、2,200万円である。 | × |

3 誤り

土地の売買契約書は、印紙税の課税文書にあたる。そして、同一内容の文書を2通以上作成した場合には、その全てに課税されるのが原則である。したがって、売買契約を媒介した宅建業者F社が保存する契約書も課税文書となる。

※例外的に課税文書から除外されるのは、監督官庁・融資銀行など契約当事者以外の者に提出・交付する文書である。

■参照項目&類似過去問

内容を見る

契約参加者の保存する契約書(税・鑑定[05]2(3))

| 年-問-肢 | 内容 | 正誤 | |

|---|---|---|---|

| 1 | R05-23-1 | 売主Aと買主Bが土地の譲渡契約書を3通作成し、A、B及び仲介人Cがそれぞれ1通ずつ保存する場合、当該契約書3通には印紙税が課される。 | ◯ |

| 2 | H25-23-2 | 土地の売買契約書(記載金額2,000万円)を3通作成し、売主A、買主B及び媒介した宅地建物取引業者Cがそれぞれ1通ずつ保存する場合、Cが保存する契約書には、印紙税は課されない。 | × |

| 3 | H18-27-3 | 土地の売買契約書(記載金額5,000万円)を3通作成し、売主A社、買主B社及び媒介した宅地建物取引業者C社がそれぞれ1通ずつ保存する場合、C社が保存する契約書には、印紙税は課されない。 | × |

| 4 | H12-27-3 | A社を売主、B社を買主、C社を仲介人とする土地の譲渡契約書(記載金額5,000万円)を3通作成し、それぞれが1通ずつ保存することとした場合、仲介人であるC社が保存する契約書には印紙税は課税されない。 | × |

| 5 | H09-28-1 | 建物の売買契約書(記載金額2,000万円)を3通作成し、売主A、買主B及び仲介業者C社が各1通を保存する場合、契約当事者以外のC社が保存するものには、印紙税は課税されない。 | × |

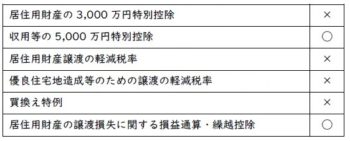

4 誤り

「営業に関しない受取書」は、印紙税の課税文書には該当しない。本肢のような「給与所得者Gが自宅の土地建物を譲渡した場合の領収書」は、「営業に関しない受取書」の典型例であり、課税の対象外である。

■参照項目&類似過去問

内容を見る

非課税文書(税・鑑定[05]3(2))

| 年-問-肢 | 内容 | 正誤 | |

|---|---|---|---|

| 1 | H28-23-4 | 売上代金に係る金銭の受取書(領収書)は記載された受取金額が3万円未満の場合、印紙税が課されないことから、不動産売買の仲介手数料として、現金49,500円(消費税及び地方消費税を含む。)を受け取り、それを受領した旨の領収書を作成した場合、受取金額に応じた印紙税が課される。 | × |

| 2 | H18-27-4 | 給与所得者が自宅の土地建物を譲渡し、代金8,000万円を受け取った際に作成した領収書には、金銭の受取書として印紙税が課される。 | × |

| 3 | H13-27-4 | 給与所得者である個人Aが生活の用に供している土地建物を株式会社であるB社に譲渡し、代金1億円を受け取った際に作成する領収書は、金銭の受取書として印紙税が課される。 | × |

| 4 | H11-28-1 | 個人が生活の用に供している自宅の土地建物を譲渡し、代金1億円を受け取った際に作成する領収証には、印紙税は課税されない。 | ◯ |

| 5 | H02-30-1 | 「月額家賃10万円、契約期間2年間、権利金60万円、敷金30万円とする」旨を記載した建物の賃貸借契約書については、印紙税は課税されない。 |

肢3の解説※部ですが、税・鑑定[05]印紙税-(2).国・地方公共団体が作成した文書の解説とどの様な違いがあるか教示願います。

「契約当事者かどうか」という点で違っています。

肢3の解説※部

監督官庁や融資銀行は、「契約当事者以外の者」ですし、文書の作成者ではありません。

従って、印紙税の納税義務者ではありません。

[05]印紙税-(2).国・地方公共団体が作成した文書

国又は地方公共団体は、「契約当事者」であり、文書の作成者です。

本来であれば、印紙税を納税すべき義務を負うはずなのですが、印紙税法5条2号により、その義務を免除されています。