【宅建過去問】(平成24年問23)所得税

| 解説動画を視聴する方法 | 受講料 | |

|---|---|---|

| 1 | eラーニング講座[Step.3]過去問演習編を受講する。 | 980円/回 |

| 2 | YouTubeメンバーシップに登録する。 | 1,790円/月~ |

- 令和XX年1月1日において所有期間が10年以下の居住用財産については、居住用財産の譲渡所得の3,000万円特別控除(租税特別措置法第35条第1項)を適用することができない。

- 令和XX年1月1日において所有期間が10年を超える居住用財産について、収用交換等の場合の譲渡所得等の5,000万円特別控除(租税特別措置法第33条の4第1項)の適用を受ける場合であっても、特別控除後の譲渡益について、居住用財産を譲渡した場合の長期譲渡所得の課税の特例(同法第31条の3第1項)を適用することができる。

- 令和XX年1月1日において所有期間が10年を超える居住用財産について、その譲渡した時にその居住用財産を自己の居住の用に供していなければ、居住用財産を譲渡した場合の長期譲渡所得の課税の特例を適用することができない。

- 令和XX年1月1日において所有期間が10年を超える居住用財産について、その者と生計を一にしていない孫に譲渡した場合には、居住用財産の譲渡所得の3,000万円特別控除を適用することができる。

正解:2

1 誤り

居住用財産の譲渡所得の特別控除(3,000万円特別控除)は、所有期間の長短を問わず適用されます(租税特別措置法35条)。

■参照項目&類似過去問

内容を見る

3,000万円特別控除:所有期間(税・鑑定[06]2(2)②)

| 年-問-肢 | 内容 | 正誤 | |

|---|---|---|---|

| 1 | 24-23-1 | 譲渡した年の1月1日において所有期間が10年以下の居住用財産については、居住用財産の譲渡所得の3,000万円特別控除を適用することができない。 | × |

| 2 | 15-26-1 | 譲渡した年の1月1日において所有期間が10年以下の居住用財産を譲渡した場合には、居住用財産の譲渡所得の特別控除を適用することはできない。 | × |

| 3 | 04-28-1 | 譲渡した年の1月1日における所有期間が10年以下の居住用財産の譲渡については、居住用財産を譲渡した場合の3,000万円特別控除を控除した後の金額に、15パーセントの税率により、所得税が課税される。 | × |

2 正しい

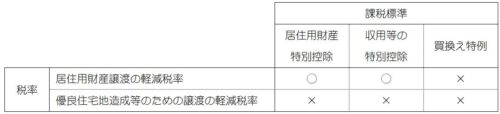

譲渡した年の1月1日において所有期間が10年を超える居住用財産を譲渡した場合、

- 収用等の際の譲渡所得の5,000万円特別控除(租税特別措置法33条の4)

- 居住用財産を譲渡したときの軽減税率の特例(同法31条の3)

双方の適用を受けることができます。

■参照項目&類似過去問

内容を見る

居住用財産譲渡の軽減税率(税・鑑定[06]3(2))

重複適用:5,000万円特別控除&居住用財産の軽減税率(税・鑑定[06]5)

| 年-問-肢 | 内容 | 正誤 | |

|---|---|---|---|

| 1 | R01-23-2 | 居住用財産を譲渡した場合の軽減税率の特例は、その個人が平成29年において既にその特例の適用を受けている場合であっても、令和元年(平成31年)中の譲渡による譲渡益について適用を受けることができる。 | × |

| 2 | 24-23-2 | 所有期間10年超の居住用財産→収用交換等の場合の特別控除と居住用財産譲渡の軽減税率の重複適用が可能 | ◯ |

| 3 | 24-23-3 | 譲渡した年の1月1日において所有期間が10年を超える居住用財産について、その譲渡した時にその居住用財産を自己の居住の用に供していなければ、居住用財産を譲渡した場合の軽減税率の特例を適用することができない。 | × |

| 4 | 12-26-1 | [個人が本年中に本年1月1日において所有期間が10年を超える家屋を譲渡した場合]その家屋を火災により滅失した場合を除き、その家屋を譲渡する直前まで自己の居住の用に供していなければ、軽減税率の特例の適用を受けることができない。 | × |

| 5 | 12-26-4 | [個人が本年中に本年1月1日において所有期間が10年を超える家屋を譲渡した場合]その家屋以外に自己の居住の用に供している家屋(所有期間10年超)を有しており、これらの家屋を同一年中に譲渡した場合には、いずれの家屋の譲渡についても軽減税率の特例の適用を受けることができる。 | × |

| 6 | 10-27-2 | 所有期間10年超の居住用財産→収用交換等の場合の特別控除と居住用財産譲渡の軽減税率の重複適用が可能 | ◯ |

| 7 | 08-28-1 | 譲渡した年の1月1日において所有期間が5年を超える居住用財産を譲渡した場合には、居住用財産を譲渡した場合の軽減税率の特例の適用を受けることができる。 | × |

| 8 | 08-28-2 | 譲渡した年の1月1日において所有期間が10年を超える居住用財産を譲渡した場合であっても、居住用財産譲渡所得の3,000万円特別控除の適用を受けるときには、居住用財産を譲渡した場合の軽減税率の特例の適用を受けることはできない。 | × |

| 9 | 07-29-2 | 道路用地として土地を都道府県に譲渡した場合において、収用交換等の場合の5,000万円特別控除の適用を受けるときには、その土地が居住用財産に該当しても、居住用財産を譲渡した場合の軽減税率の特例の適用を受けることができない。 | × |

| 10 | 06-29-3 | 譲渡した年の1月1日における所有期間が7年である居住用財産を国に譲渡した場合には、その譲渡について、居住用財産を譲渡した場合の軽減税率の特例の適用を受けることができる。 | × |

| 11 | 06-29-4 | 譲渡した年の1月1日における居住期間が11年である居住用財産を譲渡した場合には、所有期間に関係なく、その譲渡について、居住用財産を譲渡した場合の軽減税率の特例の適用を受けることができる。 | × |

| 12 | 04-28-4 | 本年1月1日における所有期間が10年を超える居住用財産の譲渡については、居住用財産を譲渡した場合の3,000万円特別控除を控除した後の金額のうち4,000万円以下の部分は10パーセント、4,000万円を超える部分は15パーセントの税率により、所得税が課税される。 | × |

| 13 | 01-29-3 | 所有期間が10年を超える居住用財産である建物とその敷地の譲渡による譲渡所得については、他の所得と分離して、10パーセントと15パーセントの二段階の税率で、所得税が課税される。 | ◯ |

| 年-問-肢 | 内容 | 正誤 | |

|---|---|---|---|

| 1 | R01-23-1 | その譲渡について収用交換等の場合の譲渡所得等の5,000万円特別控除の適用を受ける場合であっても、その特別控除後の譲渡益について、居住用財産を譲渡した場合の軽減税率の特例の適用を受けることができる。 | ◯ |

| 2 | 24-23-2 | 譲渡した年の1月1日において所有期間が10年を超える居住用財産について、収用交換等の場合の譲渡所得等の5,000万円特別控除の適用を受ける場合であっても、特別控除後の譲渡益について、居住用財産を譲渡した場合の軽減税率の特例を適用することができる。 | ◯ |

| 3 | 10-27-2 | [個人が本年中に本年1月1日において所有期間が11年である土地を譲渡した場合]土地が収用事業のために買い取られた場合において、収用交換等の場合の5,000万円特別控除の適用を受けるときでも、その土地が居住用財産に該当するなど所定の要件を満たせば、特別控除後の譲渡益について居住用財産を譲渡した場合の軽減税率の特例の適用を受けることができる。 | ◯ |

| 4 | 07-29-2 | [個人が本年中に、本年1月1日における所有期間が11年の土地を譲渡した場合]道路用地として土地を都道府県に譲渡した場合において、収用交換等の場合の5,000万円特別控除の適用を受けるときには、その土地が居住用財産に該当しても、居住用財産を譲渡した場合の軽減税率の特例の適用を受けることができない。 | × |

3 誤り

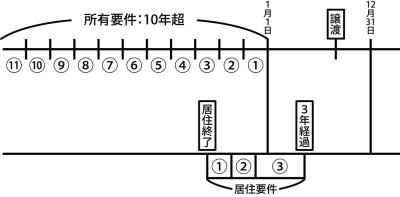

「居住用財産」が軽減税率の特例の対象となるのは、「譲渡する時において自己の居住の用に供している場合」に限定されません。

居住の用に供しなくなった日から3年経過する日の属する年の12月31日までに譲渡した場合にも、長期譲渡所得の軽減税率の適用があります(租税特別措置法31条の3)。

■参照項目&類似過去問

内容を見る

居住用財産譲渡の軽減税率(税・鑑定[06]3(2))

| 年-問-肢 | 内容 | 正誤 | |

|---|---|---|---|

| 1 | R01-23-2 | 居住用財産を譲渡した場合の軽減税率の特例は、その個人が平成29年において既にその特例の適用を受けている場合であっても、令和元年(平成31年)中の譲渡による譲渡益について適用を受けることができる。 | × |

| 2 | 24-23-2 | 所有期間10年超の居住用財産→収用交換等の場合の特別控除と居住用財産譲渡の軽減税率の重複適用が可能 | ◯ |

| 3 | 24-23-3 | 譲渡した年の1月1日において所有期間が10年を超える居住用財産について、その譲渡した時にその居住用財産を自己の居住の用に供していなければ、居住用財産を譲渡した場合の軽減税率の特例を適用することができない。 | × |

| 4 | 12-26-1 | [個人が本年中に本年1月1日において所有期間が10年を超える家屋を譲渡した場合]その家屋を火災により滅失した場合を除き、その家屋を譲渡する直前まで自己の居住の用に供していなければ、軽減税率の特例の適用を受けることができない。 | × |

| 5 | 12-26-4 | [個人が本年中に本年1月1日において所有期間が10年を超える家屋を譲渡した場合]その家屋以外に自己の居住の用に供している家屋(所有期間10年超)を有しており、これらの家屋を同一年中に譲渡した場合には、いずれの家屋の譲渡についても軽減税率の特例の適用を受けることができる。 | × |

| 6 | 10-27-2 | 所有期間10年超の居住用財産→収用交換等の場合の特別控除と居住用財産譲渡の軽減税率の重複適用が可能 | ◯ |

| 7 | 08-28-1 | 譲渡した年の1月1日において所有期間が5年を超える居住用財産を譲渡した場合には、居住用財産を譲渡した場合の軽減税率の特例の適用を受けることができる。 | × |

| 8 | 08-28-2 | 譲渡した年の1月1日において所有期間が10年を超える居住用財産を譲渡した場合であっても、居住用財産譲渡所得の3,000万円特別控除の適用を受けるときには、居住用財産を譲渡した場合の軽減税率の特例の適用を受けることはできない。 | × |

| 9 | 07-29-2 | 道路用地として土地を都道府県に譲渡した場合において、収用交換等の場合の5,000万円特別控除の適用を受けるときには、その土地が居住用財産に該当しても、居住用財産を譲渡した場合の軽減税率の特例の適用を受けることができない。 | × |

| 10 | 06-29-3 | 譲渡した年の1月1日における所有期間が7年である居住用財産を国に譲渡した場合には、その譲渡について、居住用財産を譲渡した場合の軽減税率の特例の適用を受けることができる。 | × |

| 11 | 06-29-4 | 譲渡した年の1月1日における居住期間が11年である居住用財産を譲渡した場合には、所有期間に関係なく、その譲渡について、居住用財産を譲渡した場合の軽減税率の特例の適用を受けることができる。 | × |

| 12 | 04-28-4 | 本年1月1日における所有期間が10年を超える居住用財産の譲渡については、居住用財産を譲渡した場合の3,000万円特別控除を控除した後の金額のうち4,000万円以下の部分は10パーセント、4,000万円を超える部分は15パーセントの税率により、所得税が課税される。 | × |

| 13 | 01-29-3 | 所有期間が10年を超える居住用財産である建物とその敷地の譲渡による譲渡所得については、他の所得と分離して、10パーセントと15パーセントの二段階の税率で、所得税が課税される。 | ◯ |

4 誤り

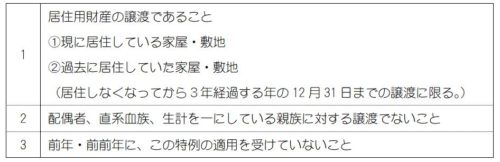

居住用財産譲渡の3,000万円特別控除を受けるためには、以下の適用要件をみたす必要があります。

譲渡の相手方が、配偶者、直系血族、生計を一にしている親族の場合には、特別控除の適用を受けることができません(租税特別措置法35条)。

本肢では、直系血族である孫に譲渡したのですから、特別控除の対象になりません。

※直系血族である以上、生計を一にしているかどうかは、結論に無関係です。

■参照項目&類似過去問

内容を見る

3,000万円特別控除:親族間の譲渡(税・鑑定[06]2(2)①)

| 年-問-肢 | 内容 | 正誤 | |

|---|---|---|---|

| 1 | R01-23-3 | 居住用財産の譲渡所得の3,000万円特別控除は、その個人がその個人と生計を一にしていない孫に譲渡した場合には、適用を受けることができない。 | ◯ |

| 2 | 24-23-4 | 譲渡した年の1月1日において所有期間が10年を超える居住用財産について、その者と生計を一にしていない孫に譲渡した場合には、居住用財産の譲渡所得の3,000万円特別控除を適用することができる。 | × |

| 3 | 15-26-3 | 居住用財産を配偶者に譲渡した場合には、居住用財産の譲渡所得の特別控除を適用することはできない。 | ◯ |

| 4 | 06-29-1 | 居住の用に供している家屋をその者の長男に譲渡した場合には、その長男がその者と生計を一にしているか否かに関係なく、その譲渡について、居住用財産の譲渡所得の特別控除の適用を受けることができない。 | ◯ |