【宅建過去問】(平成29年問23)所得税

| 解説動画を視聴する方法 | 受講料 | |

|---|---|---|

| 1 | eラーニング講座[Step.3]過去問演習編を受講する。 | 980円/回 |

| 2 | YouTubeメンバーシップに登録する。 | 1,790円/月~ |

- 個人が台風により主として保養の用に供する目的で所有する別荘について受けた損失の金額(保険金等により補てんされる部分の金額を除く。)は、その損失を受けた日の属する年分又はその翌年分の譲渡所得の金額の計算上控除される。

- 建物の所有を目的とする土地の賃借権の設定の対価として支払を受ける権利金の金額が、その土地の価額の10分の5に相当する金額を超えるときは、不動産所得として課税される。

- 譲渡所得とは資産の譲渡による所得をいうので、不動産業者である個人が営利を目的として継続的に行っている土地の譲渡による所得は、譲渡所得として課税される。

- 個人が相続(限定承認に係るものを除く。)により取得した譲渡所得の基因となる資産を譲渡した場合における譲渡所得の金額の計算については、その資産をその相続の時における価額に相当する金額により取得したものとして計算される。

正解:1

1 正しい

居住者が、災害により、生活に通常必要でない資産について受けた損失については、損失を受けた年分又はその翌年分の譲渡所得から控除を受けることができます(所得税法62条1項)。この「生活に通常必要でない資産」には、別荘が含まれます(令178条1項2号)。

2 誤り

不動産所得とは、不動産等の貸付けによる所得のことをいいます。ただし、事業所得又は譲渡所得に該当するものは除かれます(所得税法26条1項)。

| 原則 | 不動産等の貸付けによる所得 |

| 例外 | 事業所得又は譲渡所得に該当するもの |

譲渡所得というのは、以下のものです(同法33条1項、2項、令79条1項)。本肢のケースは、例外1に当たるため、譲渡所得に該当します。逆にいえば、不動産所得には、該当しません。

| 原則 | 資産の譲渡による所得 |

| 例外1 | 他人に土地を長期間使用させる行為 例)権利金の額が、土地の価額の5/10を超える場合 |

| 例外2 | 営利を目的として継続的に行われる資産の譲渡による所得 →事業所得 |

3 誤り

個人が営利を目的として継続的に行っている土地の譲渡による所得は、譲渡所得ではなく、事業所得として課税されます(所得税法33条2項1号。肢2の表の例外2)。

4 誤り

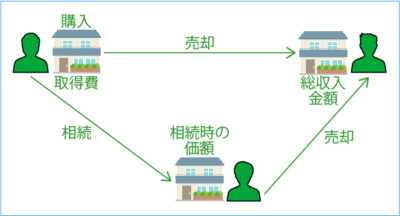

譲渡所得の計算方法

譲渡所得は、以下の式によって計算します。

譲渡所得=総収入金額-(取得費+譲渡費用)

相続があった場合

それでは、途中で相続があった場合、「取得費」はいくらになるでしょうか。

①被相続人の取得費を引き継ぐ、という考え方と、②相続の時における価額を「取得費」とする考え方があり得ます。所得税法は、このうち①の考え方を採用しています(所得税法60条1項1号)。

本肢は、「相続の時における価額に相当する金額により取得したものとして計算される」として、②の考え方に従っている点が誤りです。

盛土規制法対策講座 受講料100%割引キャンペーン

2021年熱海市で発生した土石流により、宅地造成等規制法は、盛土規制法へと大規模に改正されました。これが2024年(令和6年)宅建試験で最大の法改正です。

この大改正に対応するため、「スリー・ステップ学習教材」の中から「盛土規制法」部分のみを切り出した特別講座を編成しました。

【法改正対策講座】大改正 徹底対応!『盛土規制法』スリー・ステップ学習(受講料1,980円)

現在、先着200名様限定で「受講料100%割引クーポン」をご利用いただけます。

リンク先のフォームにご記入後、折り返し、「受講料100%割引クーポン」をメールでお送りします。

この大改正に対応するため、「スリー・ステップ学習教材」の中から「盛土規制法」部分のみを切り出した特別講座を編成しました。

【法改正対策講座】大改正 徹底対応!『盛土規制法』スリー・ステップ学習(受講料1,980円)

現在、先着200名様限定で「受講料100%割引クーポン」をご利用いただけます。

リンク先のフォームにご記入後、折り返し、「受講料100%割引クーポン」をメールでお送りします。