■講義編■税・鑑定[07]贈与税

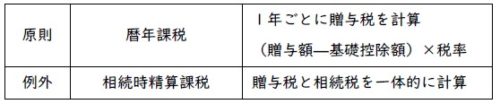

贈与を受けた場合に国に納付するのが贈与税です。1年ごとに贈与税を計算・納付するのが原則(暦年課税)ですが、贈与者と受贈者が一定の関係にある場合には、相続時精算課税制度を利用することも可能です。また、住宅取得等資金の贈与が一定要件をみたしている場合、そもそも贈与税が課されません。

| 解説動画を視聴する方法 | 受講料 | |

|---|---|---|

| 1 | eラーニング講座[Step.1]基本習得編を受講 | 1,980円~ |

| 2 | YouTubeメンバーシップに登録 (「基本習得編&年度別過去問」レベル以上) | 2,390円/月~ |

| 学習資料 | 『図表集』 | 無料ダウンロード |

Contents

1.相続時精算課税制度

(1).贈与税の課税方法

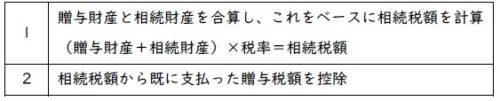

(2).相続時精算のシステム

①.贈与時(贈与税を課税)

(a).合計2,500万円まで非課税

(b).2,500万円を超えた部分について20%課税

②.相続時(相続税と贈与税を精算)

贈与税:相続時精算課税のシステム(税・鑑定[07]1(2))

| 年-問-肢 | 内容 | 正誤 | |

|---|---|---|---|

| 1 | H22-23-4 | 相続時精算課税の適用を受けた贈与財産の合計額が2,500万円以内であれば、贈与時には贈与税は課されないが、相続時には一律20%の税率で相続税が課される。 | × |

| 2 | H19-27-2 | 住宅用の家屋の新築又は取得に要した費用の額が2,500万円以上でなければ、この特例の適用を受けることはできない。 | × |

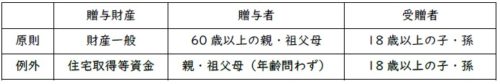

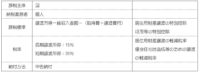

(3).適用要件

①.贈与者・受贈者

相続時精算課税(適用要件:贈与者・受贈者)(税・鑑定[07]1(3)①)

| 年-問-肢 | 内容 | 正誤 | |

|---|---|---|---|

| 1 | H22-23-1 | 60歳未満の親から住宅用家屋の贈与を受けた場合でも、この特例の適用を受けることができる。 | × |

| 2 | H22-23-2 | 父母双方から住宅取得のための資金の贈与を受けた場合において、父母のいずれかが60歳以上であるときには、双方の贈与ともこの特例の適用を受けることはできない。 | × |

| 3 | H19-27-1 | 自己の配偶者から住宅用の家屋を取得した場合には、この特例の適用を受けることはできない。 | ◯ |

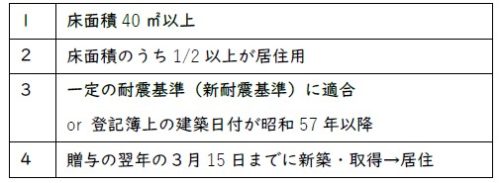

②.住宅

★過去の出題例★

相続時精算課税(適用要件:住宅)(税・鑑定[07]1(3)②)

相続時精算課税(適用要件:架空の要件)(税・鑑定[07]1(3))

| 年-問-肢 | 内容 | 正誤 | |

|---|---|---|---|

| 1 | H19-27-3 | 床面積の3分の1を店舗として使用し、残りの部分は資金の贈与を受けた者の住宅として使用する家屋を新築した場合には、この特例の適用を受けることはできない。 | × |

| 2 | H19-27-4 | 住宅取得のための資金の贈与を受けた年の12月31日までに住宅用の家屋を新築若しくは取得又は増改築等をしなければ、この特例の適用を受けることはできない。 | × |

| 3 | H16-27-4 | この特例の対象となる既存住宅用家屋は、マンション等の耐火建築物である場合には築後30年以内、耐火建築物以外の建物である場合には築後25年以内のものに限られる。 | × |

| 年-問-肢 | 内容 | 正誤 | |

|---|---|---|---|

| 1 | H22-23-3 | 住宅取得のための資金の贈与を受けた者について、その年の所得税法に定める合計所得金額が2,000万円を超えている場合でも、この特例の適用を受けることができる。 | ◯ |

| 2 | H19-27-2 | 住宅用の家屋の新築又は取得に要した費用の額が2,500万円以上でなければ、この特例の適用を受けることはできない。 | × |

| 3 | H16-27-2 | 住宅取得等資金の贈与を受けた者が、その贈与を受けた日前5年以内に、その者又はその者の配偶者の所有する住宅用家屋に居住したことがある場合には、この特例の適用を受けることはできない。 | × |

| 4 | H16-27-3 | 住宅取得等資金の贈与を受けた者について、その贈与を受けた年の所得税法に定める合計所得金額が2,000万円を超えている場合でも、この特例の適用を受けることができる。 | ◯ |

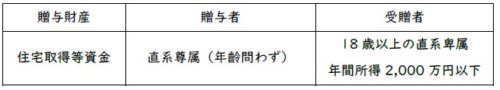

2.住宅取得等資金の贈与税の非課税

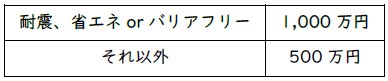

(1).非課税限度額

(2).適用要件

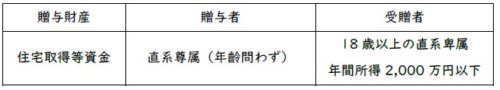

①贈与者・受贈者

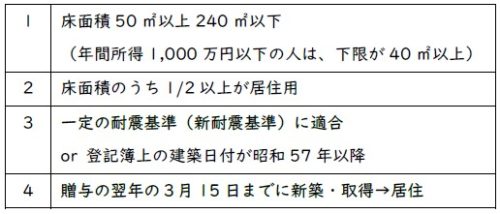

②住宅

住宅取得等資金の贈与税の非課税(税・鑑定[07]2)

| 年-問-肢 | 内容 | 正誤 | |

|---|---|---|---|

| 1 | H27-23-1 | 直系尊属から住宅用の家屋の贈与を受けた場合でも、この特例の適用を受けることができる。 | × |

| 2 | H27-23-2 | 日本国外に住宅用の家屋を新築した場合でも、この特例の適用を受けることができる。 | × |

| 3 | H27-23-3 | 贈与者が住宅取得等資金の贈与をした年の1月1日において60歳未満の場合でも、この特例の適用を受けることができる。 | ◯ |

| 4 | H27-23-4 | 受贈者について、住宅取得等資金の贈与を受けた年の所得税法に定める合計所得金額が2,000万円を超える場合でも、この特例の適用を受けることができる。 | × |

[Step.2]一問一答式実戦応用編講座

実戦応用編では、選択肢単位に分解・整理した過去問を実際に解き、その後に、(1)基本知識の確認、(2)正誤を見極める方法、の講義を視聴します。この繰返しにより、「本試験でどんなヒッカケが出るのか?」「どうやってヒッカケを乗り越えるのか?」という実戦対応能力を身につけます。

| 解説動画を視聴する方法 | 受講料 | |

|---|---|---|

| 1 | eラーニング講座[Step.2]実戦応用編を受講 | 1,980円~ |

| 2 | YouTubeメンバーシップ(「スリー・ステップ オールインワン」レベル)に登録 | 3,590円/月 |

| 学習資料 | 『一問一答式過去問集』 | 無料ダウンロード |

【無料公開講座】スリー・ステップ学習法

宅建学習のプロセスを3段階に分け、着実なステップアップを目指す『スリー・ステップ学習法』。この講座の特長を実際に理解・体験していただくための「無料公開講座」です。

この3段階で、着実に合格レベルに進むことができます。

- [Step.1]基本習得編で宅建合格に必要な基礎知識を学ぶ。

- [Step.2]一問一答編で「一問一答式」の本試験過去問で基礎知識を確認し、○×を見分ける解法テクニックを身に付ける。

- [Step.3]過去演習編で「四択問題」の解決法を学ぶ。

この3段階で、着実に合格レベルに進むことができます。

ありがとうございます。安易に質問したつもりは無かったのですが、とても基本的なところを見落としていました。問題文に翻弄されて、問うている対象を間違えて思い込んでいました。

表によりますと、受贈者の所得要件が2000万円以上の者は特例適用外となっていますが、

過去問の平成22年23-4では、相続時精算課税の特例の適用を受けるに当たって、所得の制限はありません、とかかれていて、混乱しています。この間に法改正があったのでしょうか。

「相続時精算課税制度」と「住宅取得等資金の贈与税の非課税」という別の制度をゴッチャにしているのが、ともさんが混乱している原因です。

いつも同じ回答ですが、「混乱したら基本に戻る。」のが勉強のコツ。面倒がらず、[Step.1]基本習得編の講義を見直すクセを付ければ、疑問は解消するのです。

以下、ポイントのみ、まとめます。

「表」とおっしゃるのは、「住宅取得等資金の贈与税の非課税」の「適用要件」に関する以下の表だと思います。

贈与税を非課税にするという制度です。「高額所得者は対象外です。贈与税を支払ってください。」というのは、当然のことだと思います。

平成22年問23は、「相続時精算課税」に関する問題です。

贈与時に課税するか、相続時に課税するか、というタイミングの違いはあるにせよ、納税することに違いはありません。

したがって、所得要件は課されていません。

当社の教材は、次回の本試験に合わせて、常に改訂を続けています。

「令和4年受験用」の教材では、「令和4年4月1日現在施行」の法令を基準に内容を改訂しているわけです。

法令改正の内容もフォローしていますから、安心して勉強してください。