【宅建過去問】(平成18年問28)不動産取得税

不動産取得税に関する次の記述のうち、正しいものはどれか。

- 住宅以外の家屋を取得した場合、不動産取得税の標準税率は、100分の3である。

- 宅地を取得した場合、当該取得に係る不動産取得税の課税標準は、当該宅地の価格の2分の1の額とされる。

- 不動産取得税は、不動産の取得に対して、当該不動産の所在する都道府県が課する税であるが、その徴収は特別徴収の方法がとられている。

- 床面積250㎡である新築住宅に係る不動産取得税の課税標準の算定については、当該新築住宅の価格から1,200万円が控除される。

正解:2

1 誤り

不動産取得税の標準税率は本来4%であるが、現在、以下のような軽減措置がとられている。

しかし、本肢で取得したのは、「住宅以外の家屋」である。これは、軽減の対象となっていない。したがって、不動産取得税の標準税率は、本則通り4%(100分の4)である。

■参照項目&類似過去問

内容を見る

税率・軽減措置(税・鑑定[02]5)

| 年-問-肢 | 内容 | 正誤 | |

|---|---|---|---|

| 1 | R02-24-1 | 個人が取得した住宅及び住宅用地に係る不動産取得税の税率は3%であるが、住宅用以外の土地に係る不動産取得税の税率は4%である。 | × |

| 2 | H28-24-4 | 個人が取得した住宅及び住宅用地に係る不動産取得税の税率は3%であるが、住宅用以外の家屋及びその土地に係る不動産取得税の税率は4%である。 | × |

| 3 | H19-28-3 | 商業ビルの敷地を取得した場合の不動産取得税の標準税率は、100分の3である。 | ◯ |

| 4 | H18-28-1 | 住宅以外の家屋を取得した場合、不動産取得税の標準税率は、100分の3である。 | × |

| 5 | H10-28-3 | 不動産取得税の標準税率は4/100であるが、本年4月に住宅を取得した場合の不動産取得税の標準税率は1.4/100である。 | × |

| 6 | H08-30-2 | 不動産取得税の標準税率は5/100であるが、本年4月に住宅を取得した場合の不動産取得税の標準税率は3/100である。 | × |

| 7 | H05-29-4 | 不動産取得税の標準税率は4/100であるが、現在は軽減措置が採られており、その適用を受けることができると、住宅を取得した場合の不動産取得税の標準税率は3/100である。 | ◯ |

| 制限税率? | |||

| 1 | R03-24-4 | 不動産取得税は、不動産を取得するという比較的担税力のある機会に相当の税負担を求める観点から創設されたものであるが、不動産取得税の税率は4%を超えることができない。 | × |

2 正しい

不動産取得税の課税標準は本来、不動産を取得した時における不動産の価格(固定資産税評価額)

である。

しかし、現在、宅地について、以下のような軽減措置がとられている。

| 本来 | 軽減 | |

| 宅地 | 不動産の価格 | 左の1/2 |

したがって、本肢の場合の課税標準は、宅地の価格の1/2である。

■参照項目&類似過去問

内容を見る

課税標準(宅地の特例)(税・鑑定[02]4(2))

| 年-問-肢 | 内容 | 正誤 | |

|---|---|---|---|

| 1 | H24-24-3 | 宅地の取得に係る不動産取得税の課税標準については、当該宅地の価格の4分の1の額とされる。 | × |

| 2 | H18-28-2 | 宅地を取得した場合、当該取得に係る不動産取得税の課税標準は、当該宅地の価格の2分の1の額とされる。 | ◯ |

| 3 | H16-26-2 | 宅地の取得に係る不動産取得税の課税標準は、当該宅地の価格の1/3の額とされる。 | × |

| 4 | H13-28-2 | 中古住宅とその敷地を取得した場合、当該敷地の取得に係る不動産取得税の税額から1/2に相当する額が減額される。 | × |

| 5 | H12-28-3 | 宅地を本年4月に取得した場合、当該取得に係る不動産取得税の課税標準は、当該宅地価格の1/2の額とされる。 | ◯ |

| 6 | H10-28-2 | 宅地の取得に係る不動産取得税の課税標準は、宅地を本年4月に取得した場合には、当該宅地の価格の2/3の額とされる。 | × |

| 7 | H08-30-1 | 宅地の取得に係る不動産取得税の課税標準は、当該宅地の価格の1/2の額とされる。 | ◯ |

| 8 | H07-30-1 | 宅地の取得に係る不動産取得税の課税標準は、当該宅地の価格の3/4の額とされる。 | × |

| 9 | H06-28-2 | 宅地の取得にかかる不動産取得税の課税標準は、当該住宅の価格の2/3の額とされる。 | × |

3 誤り

不動産取得税が都道府県税である点は正しい。

しかし、その徴収は普通徴収の方法による。つまり、納税者に納税通知書を交付して徴収する。

「特別徴収」ではない。

| 普通徴収 | 徴税吏員が納税通知書を当該納税者に交付することによって地方税を徴収すること |

| 申告納付 | 納税者がその納付すべき地方税の課税標準額及び税額を申告し、及びその申告した税金を納付するこ |

| 特別徴収 | 地方税の徴収について便宜を有する者にこれを徴収させ、かつ、その徴収すべき税金を納入させること |

■参照項目&類似過去問

内容を見る

納付方法(税・鑑定[02]6)

| 年-問-肢 | 内容 | 正誤 | |

|---|---|---|---|

| 1 | R05-24-1 | 不動産取得税の徴収については、特別徴収の方法によることができる。 | × |

| 2 | R03-24-3 | 不動産取得税は、不動産の取得があった日の翌日から起算して2か月以内に当該不動産の所在する都道府県に申告納付しなければならない。 | × |

| 3 | H30-24-1 | 不動産取得税は、不動産の取得があった日の翌日から起算して3月以内に当該不動産が所在する都道府県に申告納付しなければならない。 | × |

| 4 | H26-24-1 | 不動産取得税は、不動産の取得に対して、当該不動産の所在する市町村において課する税であり、その徴収は普通徴収の方法によらなければならない。 | × |

| 5 | H18-28-3 | 不動産取得税は、不動産の取得に対して、当該不動産の所在する都道府県が課する税であるが、その徴収は特別徴収の方法がとられている。 | × |

| 6 | H13-28-1 | 不動産取得税は、不動産の取得に対して、取得者の住所地の都道府県が課する税であるが、その徴収は普通徴収の方式がとられている。 | × |

| 7 | H07-30-4 | 不動産取得税の徴収は申告納付の方法によることとされているので、都道府県の条例の定めるところによって不動産の取得の事実を申告又は報告しなければならない。 | × |

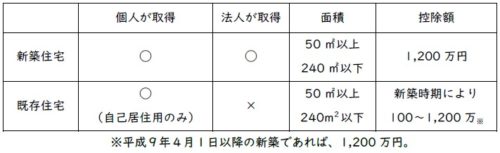

4 誤り

新築住宅に関する課税標準の1,200万円控除を受けるためには、住宅の床面積が240㎡以下でなければならない(地方税法73条の14、令37条の16)。

したがって、床面積250㎡の新築住宅に関しては控除を受けることはできない。

■参照項目&類似過去問

内容を見る

課税標準(住宅の特例)(税・鑑定[02]4(3))

| 年-問-肢 | 内容 | 正誤 | |

|---|---|---|---|

| 新築住宅 | |||

| 1 | H28-24-3 | 床面積240㎡である新築住宅に係る不動産取得税の課税標準の算定については、当該新築住宅の価格から1,200万円が控除される。 | ◯ |

| 2 | H24-24-2 | 床面積250㎡である新築住宅に係る不動産取得税の課税標準の算定については、当該新築住宅の価格から1,200万円が控除される。 | × |

| 3 | H18-28-4 | 床面積250㎡である新築住宅に係る不動産取得税の課税標準の算定については、当該新築住宅の価格から1,200万円が控除される。 | × |

| 4 | H16-26-4 | 床面積が240㎡で、床面積1㎡当たりの価格が20万円である住宅を建築した場合、当該住宅の建築に係る不動産取得税の課税標準の算定については、当該住宅の価格から1,200万円が控除される。 | ◯ |

| 5 | H12-28-1 | 床面積が33㎡である新築された住宅で、まだ人の居住の用に供されたことのないものを取得した場合、当該取得に係る不動産取得税の課税標準の算定については、当該住宅の価格から1,200万円が控除される。 | × |

| 6 | H10-28-4 | 本年4月に取得された床面積240㎡である新築住宅に係る不動産取得税の課税標準の算定については、当該新築住宅の価格から1,200万円が控除される。 | ◯ |

| 7 | H07-30-2 | 新築住宅に対する1,200万円の特別控除の対象となる住宅の床面積要件の上限は、200㎡である。 | × |

| 8 | H02-31-3 | 新築住宅に対する1,200万円の特別控除の適用要件には、価格要件と面積要件があり、面積要件については、上限は定められているが、下限は定められていない。 | × |

| 9 | H01-31-4 | 一定の要件を満たす新築住宅を取得した場合、不動産取得税の課税標準の算定について、一戸につき1,200万円を価格から控除する特例措置が適用される。 | ◯ |

| 既存(中古)住宅 | |||

| 1 | R03-24-1 | 平成28年に新築された既存住宅(床面積210㎡)を個人が自己の居住のために取得した場合、当該取得に係る不動産取得税の課税標準の算定については、当該住宅の価格から1,200万円が控除される。 | ◯ |

| 2 | H19-28-2 | 平成10年4月に建築された床面積200㎡の中古住宅を法人が取得した場合の当該取得に係る不動産取得税の課税標準の算定については、当該住宅の価格から1,200万円が控除される。 | × |

平成18年問28

回答では

本肢の場合の課税標準は、宅地の価格の1/2である

不動産取得税の課税標準は本来、不動産を取得した時における不動産の価格である。

とありますが、インターネットで色々と不動産取得税額を調べても下記のようなものですが、どう違うのでしょうか、教えていただければ幸いです。

不動産取得税額=課税標準額×税率

不動産取得税を計算する場合の課税標準額は、市町村役場(東京23区は都税事務所)の固定資産課税台帳に登録された価格(固定資産税評価額)によることが原則であり、実際の売買価格や建築工事費などではありません。

宅地(1996年1月1日~2021年3月31日までの取得)の課税標準額

〔固定資産税評価額×1/2〕

杉村様

講師の家坂です。

御質問ありがとうございます。

このテーマに関しては、以前、平成28年問24肢3について御質問をいただいたことがあります。

https://e-takken.tv/28-24/#comments

そのときの回答と重なりますが、以下、質問にお答えいたします。

_________________________

【1】不動産取得税における「価格」の意味について

̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄

2つの知識を押さえておきましょう。

(1)「不動産取得税の課税標準」=「不動産の価格」

まず、地方税法は、不動産取得税の課税標準を「不動産の価格」としています(同法73条の13第1項)。

(2)「価格」=「固定資産課税台帳登録の価格」

では、その「『不動産の価格』とは何か」というと、それは、「固定資産課税台帳登録の価格」なのです(同法73条の21第1項)。

以上からすると、本問の肢2と4にある「価格」は、「固定資産課税台帳の登録価格」を意味することになります。実際の売買価格や建築工事費を意味するわけではありません。

_________________________

【2】宅建本試験での過去の出題について

̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄

過去の本試験問題では、単に「価格」と表現しています。これは、「固定資産税評価額」という意味です。もう一度、肢2と4を読んでみましょう。

「不動産取得税の課税標準は、当該宅地の『価格』の2分の1の額とされる。」

「不動産取得税の課税標準の算定については、当該新築住宅の『価格』から1,200万円が控除される。」

ここでいう「価格」とは、「固定資産税評価額」という意味です。

_________________________

【3】将来の出題予想?

̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄

今後、さらに進んで、

「不動産取得税の課税標準となる『価格』とは『実際の売買価格』のことである。」

というようなヒッカケが出題されるかも知れません。

そのときには、「実際の売買価格」ではなく、「固定資産税評価額」であることを思い出してください。

登録免許税については、実際にこのヒッカケが使われたことがあります。確認しておきましょう。

■平成21年問23肢3

「軽減措置に係る登録免許税の課税標準となる不動産の価額は、売買契約書に記載された住宅用家屋の実際の取引価格である。」

https://e-takken.tv/H21-23/

■平成14年問27肢2

「土地の売買に係る登録免許税の課税標準は、売買契約書に記載されたその土地の実際の取引価格である。」

https://e-takken.tv/14-27/

以上、長くなりましたが、御質問に対する回答です。

杉村さんの勉強の参考になれば幸いです。

今後ともよろしくお願いします。