【宅建過去問】(平成20年問28)固定資産税

固定資産税に関する次の記述のうち、正しいものはどれか。

- 固定資産の所有者の所在が震災、風水害、火災等によって不明である場合には、その使用者を所有者とみなして固定資産課税台帳に登録し、その者に固定資産税を課することができる。

- 市町村長は、一筆ごとの土地に対して課する固定資産税の課税標準となるべき額が、財政上その他特別の必要があるとして市町村の条例で定める場合を除き、30万円に満たない場合には、固定資産税を課することができない。

- 固定資産税の課税標準は、原則として固定資産の価格であるが、この価格とは「適正な時価」をいうものとされており、固定資産の価格の具体的な求め方については、都道府県知事が告示した固定資産評価基準に定められている。

- 市町村長は、毎年3月31日までに固定資産課税台帳を作成し、毎年4月1日から4月20日又は当該年度の最初の納期限の日のいずれか遅い日以後の日までの間、納税義務者の縦覧に供しなければならない。

正解:1

1 正しい

固定資産税の納税義務者は、固定資産の1月1日現在の所有者です(地方税法343条1項、359条)。

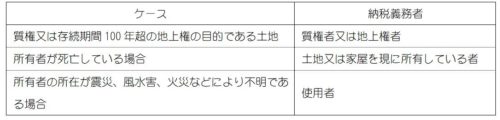

ただし、以下の場合は、例外です。

本肢は、3番目のケースに該当します。したがって、納税義務者は、固定資産の使用者です(同法343条4項)。

■参照項目&類似過去問

内容を見る| 年-問-肢 | 内容 | 正誤 | |

|---|---|---|---|

| 1 | R04-24-4 | 固定資産税は、固定資産の所有者に課するのが原則であるが、固定資産が賃借されている場合は、当該固定資産の賃借権者に対して課される。 | ◯ |

| 2 | R01-24-4 | 固定資産税は、固定資産の所有者に対して課されるが、質権又は100年より永い存続期間の定めのある地上権が設定されている土地については、所有者ではなくその質権者又は地上権者が固定資産税の納税義務者となる。 | ◯ |

| 3 | H29-24-1 | 固定資産税は、固定資産が賃借されている場合、所有者ではなく当該固定資産の賃借人に対して課税される。 | × |

| 4 | H20-28-1 | 固定資産の所有者の所在が震災、風水害、火災等によって不明である場合には、その使用者を所有者とみなして固定資産課税台帳に登録し、その者に固定資産税を課することができる。 | ◯ |

| 5 | H17-28-1 | 質権者は、その土地についての使用収益の実質を有していることから、登記簿にその質権が登記されている場合には、固定資産税が課される。 | ◯ |

| 6 | H11-27-1 | 家屋に係る固定資産税は、建物登記簿に登記されている所有者に対して課税されるので、家屋を建築したとしても、登記をするまでの間は課税されない。 | × |

2 誤り

同一の者が同一市町村内に所有する土地、家屋又は償却資産の課税標準の合計が、以下の金額の場合は、原則として、固定資産税を課すことができません(地方税法351条)。これを免税点といいます。

土地の例でいえば、免税点に該当するかどうかは、「同一の市町村内に所有する土地」を基準として判定します。本肢は、「一筆ごとの土地」とする点が誤りです。

■参照項目&類似過去問

内容を見る| 年-問-肢 | 内容 | 正誤 | |

|---|---|---|---|

| 1 | H27-24-4 | 市町村は、財政上その他特別の必要がある場合を除き、当該市町村の区域内において同一の者が所有する土地に係る固定資産税の課税標準額が30万円未満の場合には課税できない。 | ◯ |

| 2 | H20-28-2 | 市町村長は、一筆ごとの土地に対して課する固定資産税の課税標準となるべき額が、財政上その他特別の必要があるとして市町村の条例で定める場合を除き、30万円に満たない場合には、固定資産税を課することができない。 | × |

| 3 | H04-30-3 | 固定資産税は、特別の場合を除き、その課税標準となるべき額が土地にあっては30万円、家屋にあっては20万円に満たない場合は、課することができない。 | ◯ |

| 4 | H01-31-2 | 土地・家屋に対して課する固定資産税の免税点は、それぞれ30万円、20万円である | ◯ |

3 誤り

固定資産税の課税標準は、固定資産課税台帳に登録された価格です(地方税法349条1項)。この価格とは「適正な時価」をいいます(同法341条5号)。

固定資産の価格の具体的な求め方については、固定資産評価基準に定められていますが、これは総務大臣が告示するものです(同法388条1項前段)。

本肢は、「都道府県知事が告示」とする点が誤りです。

■参照項目&類似過去問

内容を見る| 年-問-肢 | 内容 | 正誤 | |

|---|---|---|---|

| 1 | 20-28-3 | 固定資産税の課税標準は、原則として固定資産の価格であるが、この価格とは「適正な時価」をいうものとされており、固定資産の価格の具体的な求め方については、都道府県知事が告示した固定資産評価基準に定められている。 | × |

| 2 | 09-26-1 | 固定資産税の課税客体は、土地、家屋及び償却資産である。 | ◯ |

| 年-問-肢 | 内容 | 正誤 | |

|---|---|---|---|

| 1 | H20-28-3 | 固定資産税の課税標準は、原則として固定資産の価格であるが、この価格とは「適正な時価」をいうものとされており、固定資産の価格の具体的な求め方については、都道府県知事が告示した固定資産評価基準に定められている。 | × |

| 2 | H14-28-1 | 固定資産の評価の基準並びに評価の実施の方法及び手続(固定資産評価基準)は、総務大臣が定めることとされている。 | ◯ |

4 誤り

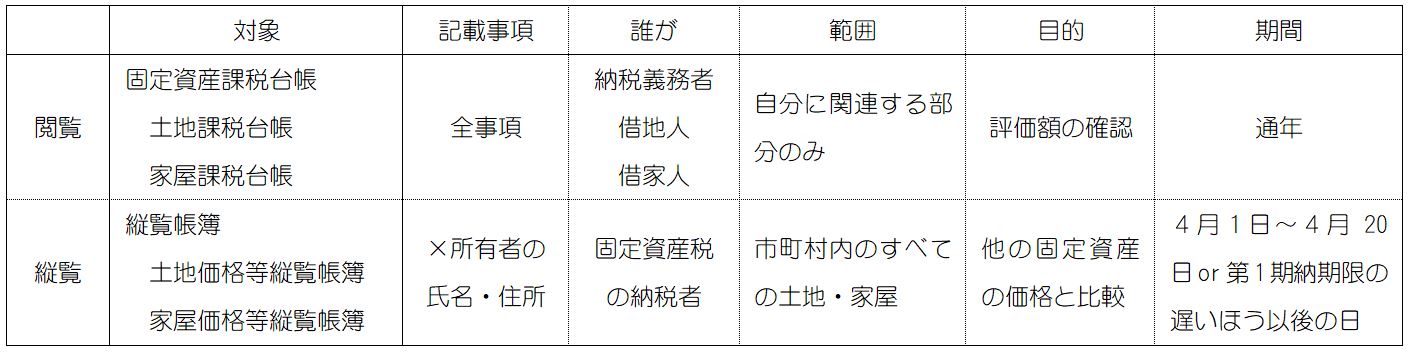

固定資産については、固定資産課税台帳の閲覧制度と縦覧帳簿の縦覧制度があります。本肢は、このうち、閲覧制度に関するものです。

市町村長は、毎年3月31日までに固定資産課税台帳を作成する必要があります。この固定資産課税台帳は、いつでも閲覧することができます(地方税法382条の2第1項)。

本肢は、「毎年4月1日から4月20日又は当該年度の最初の納期限の日のいずれか遅い日以後の日までの間」として、期間を区切っている点が誤りです。

※毎年4月1日から4月20日又は当該年度の最初の納期限の日のいずれか遅い日以後の日まで、と期間が区切られているのは、縦覧帳簿です。

■参照項目&類似過去問

内容を見る| 年-問-肢 | 内容 | 正誤 | |

|---|---|---|---|

| 1 | R04-24-2 | 土地価格等縦覧帳簿及び家屋価格等縦覧帳簿の縦覧期間は、毎年4月1日から、4月20日又は当該年度の最初の納期限の日のいずれか遅い日以後の日までの間である。 | ◯ |

| 2 | H29-24-2 | 家屋に対して課する固定資産税の納税者が、その納付すべき当該年度の固定資産税に係る家屋について家屋課税台帳等に登録された価格と当該家屋が所在する市町村内の他の家屋の価格とを比較することができるよう、当該納税者は、家屋価格等縦覧帳簿をいつでも縦覧することができる。 | × |

| 3 | H23-24-3 | 家屋について賃借権を有する者は、固定資産課税台帳のうち当該権利の目的である家屋の敷地である土地について記載された部分を閲覧することができる。 | ◯ |

| 4 | H20-28-4 | 市町村長は、毎年3月31日までに固定資産課税台帳を作成し、毎年4月1日から4月20日又は当該年度の最初の納期限の日のいずれか遅い日以後の日までの間、納税義務者の縦覧に供しなければならない。 | × |

| 5 | H03-30-3 | 市町村長は、原則として毎年1月から3月までの間、土地価格等縦覧帳簿及び家屋価格等縦覧帳簿をその指定する場所において関係者の縦覧に供しなければならない。 | × |

盛土規制法対策講座 受講料100%割引キャンペーン

この大改正に対応するため、「スリー・ステップ学習教材」の中から「盛土規制法」部分のみを切り出した特別講座を編成しました。

【法改正対策講座】大改正 徹底対応!『盛土規制法』スリー・ステップ学習(受講料1,980円)

現在、先着200名様限定で「受講料100%割引クーポン」をご利用いただけます。

リンク先のフォームにご記入後、折り返し、「受講料100%割引クーポン」をメールでお送りします。