【宅建過去問】(令和02年10月問23)印紙税

| 解説動画を視聴する方法 | 受講料 | |

|---|---|---|

| 1 | eラーニング講座[Step.3]過去問演習編を受講する。 | 980円/回 |

| 2 | YouTubeメンバーシップに登録する。 | 1,790円/月~ |

- 「建物の電気工事に係る請負代金は1,100万円(うち消費税額及び地方消費税額100万円)とする」旨を記載した工事請負契約書について、印紙税の課税標準となる当該契約書の記載金額は1,100万円である。

- 「Aの所有する土地(価額5,000万円)とBの所有する土地(価額4,000万円)とを交換する」旨の土地交換契約書を作成した場合、印紙税の課税標準となる当該契約書の記載金額は4,000万円である。

- 国を売主、株式会社Cを買主とする土地の売買契約において、共同で売買契約書を2通作成し、国とC社がそれぞれ1通ずつ保存することとした場合、C社が保存する契約書には印紙税は課されない。

- 「契約期間は10年間、賃料は月額10万円、権利金の額は100万円とする」旨が記載された土地の賃貸借契約書は、記載金額1,300万円の土地の賃借権の設定に関する契約書として印紙税が課される。

正解:3

1 誤り

課税文書に、

- 消費税額及び地方消費税額(消費税額等)の金額が区分記載されている場合

- 税込価格及び税抜価格の記載により、消費税額等が明らかである場合

には、消費税額等は記載金額に含めません。

本肢の工事請負契約書の記載金額は、消費税額等を除いた1,000万円です。

■参照項目&類似過去問

内容を見る

消費税の扱い(税・鑑定[05]3(1)①)

| 年-問-肢 | 内容 | 正誤 | |

|---|---|---|---|

| 1 | R02-23-1 | 「建物の電気工事に係る請負代金は1,100万円(うち消費税額及び地方消費税額100万円)とする」旨を記載した工事請負契約書について、印紙税の課税標準となる当該契約書の記載金額は1,100万円である。 | × |

| 2 | H28-23-4 | 売上代金に係る金銭の受取書(領収書)は記載された受取金額が3万円未満の場合、印紙税が課されないことから、不動産売買の仲介手数料として、現金49,500円(消費税及び地方消費税を含む。)を受け取り、それを受領した旨の領収書を作成した場合、受取金額に応じた印紙税が課される。 | × |

| 3 | H25-23-4 | 「建物の電気工事に係る請負金額は2,200万円(うち消費税額及び地方消費税額が200万円)とする」旨を記載した工事請負契約書について、印紙税の課税標準となる当該契約書の記載金額は、2,200万円である。 | × |

| 4 | H18-27-2 | 建物の建築工事請負契約に際して、請負人C社が「請負金額2,200万円(うち消費税及び地方消費税の金額200万円)を受領した」旨を記載した領収書を作成した場合、印紙税の課税標準となる当該領収書の記載金額は、2,200万円である。 | × |

2 誤り

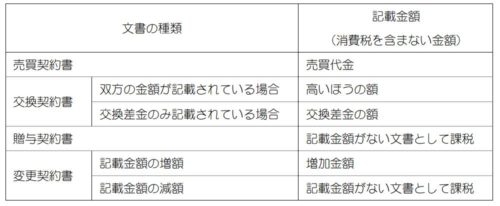

交換契約書の記載金額は、以下のルールで決まります(印紙税基本通達23条)。

■参照項目&類似過去問

内容を見る

交換契約書(税・鑑定[05]3(1)①)

| 年-問-肢 | 内容 | 正誤 | |

|---|---|---|---|

| 1 | R02-23-2 | 「Aの所有する土地(価額5,000万円)とBの所有する土地(価額4,000万円)とを交換する」旨の土地交換契約書を作成した場合、印紙税の課税標準となる当該契約書の記載金額は4,000万円である。 | × |

| 2 | H28-23-2 | 「Aの所有する甲土地(価額3,000万円)とBの所有する乙土地(価額3,500万円)を交換する」旨の土地交換契約書を作成した場合、印紙税の課税標準となる当該契約書の記載金額は3,500万円である。 | ◯ |

| 3 | H23-23-4 | 「Aの所有する土地(価額7,000万円)とBの所有する土地(価額1億円)とを交換し、AはBに差額3,000万円支払う」旨を記載した土地交換契約書を作成した場合、印紙税の課税標準となる当該契約書の記載金額は、3,000万円である。 | × |

| 4 | H18-27-1 | 「Aの所有する土地(価額1億7,000万円)とBの所有する土地(価額2億円)とを交換し、AはBに差額3,000万円支払う」旨を記載した土地交換契約書を作成した場合、印紙税の課税標準となる当該契約書の記載金額は、2億円である。 | ◯ |

| 5 | H05-30-3 | 「評価額1億円の土地と評価額1億5,000万円の土地を交換し、差額5,000万円を現金で支払う」旨を記載した土地交換契約書は、記載金額5,000万円の不動産の譲渡に関する契約書として、印紙税が課せられる。 | × |

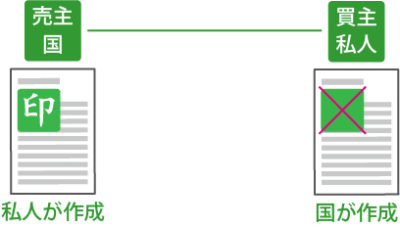

3 正しい

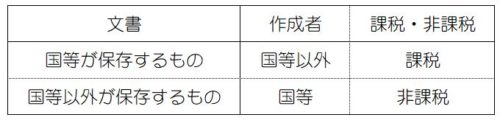

国等(国・地方公共団体など)とそれ以外のものが共同で作成した文書は、以下のように扱われます(印紙税法4条5項、5条2号)。

■参照項目&類似過去問

内容を見る

国・地方公共団体が作成した文書(税・鑑定[05]2(2))

| 年-問-肢 | 内容 | 正誤 | |

|---|---|---|---|

| 1 | R02-23-3 | 国を売主、株式会社Aを買主とする土地の売買契約において、共同で売買契約書を2通作成し、国とA社がそれぞれ1通ずつ保存することとした場合、A社が保存する契約書には印紙税は課されない。 | ◯ |

| 2 | H20-27-4 | 国を売主、株式会社A社を買主とする土地の譲渡契約において、双方が署名押印して共同で土地譲渡契約書を2通作成し、国とA社がそれぞれ1通ずつ保存することとした場合、A社が保存する契約書には印紙税は課税されない。 | ◯ |

| 3 | H13-27-1 | 地方公共団体であるA市を売主、株式会社であるB社を買主とする土地の譲渡契約書2通に双方が署名押印のうえ、1通ずつ保存することとした場合、B社が保存する契約書には印紙税が課されない。 | ◯ |

| 4 | H09-28-2 | 国とA社とが共同で土地の売買契約書(記載金額5,000万円)を2通作成し、双方で各1通保存する場合、A社が保存するものには、印紙税は課税されない。 | ◯ |

4 誤り

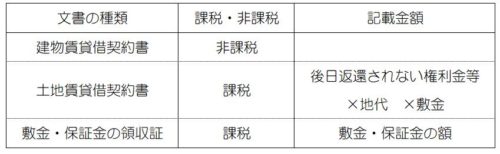

賃貸借関連の契約書や領収証と印紙税との関係は、以下の表の通りです。

本肢は、1,300万円(権利金+10年分の賃料)とする点が誤っています。

■参照項目&類似過去問

内容を見る

賃貸借関連の文書(税・鑑定[05]3(1)②)

| 年-問-肢 | 内容 | 正誤 | |

|---|---|---|---|

| 建物賃貸借契約書 | |||

| 1 | H02-30-1 | 「月額家賃10万円、契約期間2年間、権利金60万円、敷金30万円とする」旨を記載した建物の賃貸借契約書については、印紙税は課税されない。 | ◯ |

| 土地賃貸借契約書・地上権設定契約書 | |||

| 1 | R04-23-4 | 駐車場経営者Aと車両所有者Bが、Bの所有する車両を駐車場としての設備のある土地の特定の区画に駐車させる旨の賃貸借契約書を作成した場合、土地の賃借権の設定に関する契約書として印紙税が課される。 | × |

| 2 | R02-23-4 | 「契約期間は10年間、賃料は月額10万円、権利金の額は100万円とする」旨が記載された土地の賃貸借契約書は、記載金額1,300万円の土地の賃借権の設定に関する契約書として印紙税が課される。 | × |

| 3 | H13-27-3 | 土地の賃貸借契約書で「賃借料は月額10万円、契約期間は10年間とし、権利金の額は100万円とする」旨が記載された契約書は、記載金額1,200万円の土地の賃借権の設定に関する契約書として印紙税が課される。 | × |

| 4 | H04-29-3 | 「地上権存続期間50年、地上権設定の対価1億円、地代年2,000万円とする」旨の地上権設定契約書は、記載金額1億円の地上権の設定に関する契約書として、印紙税が課税される。 | ◯ |

| 5 | H02-30-4 | 「月額賃料20万円、契約期間2年間、権利金100万円、保証金100万円とする」旨を記載した土地の賃貸借契約書については、記載金額680万円の土地の賃借権の設定に関する契約書として、印紙税が課税される。 | × |

| 権利金の領収証 | |||

| 1 | H17-27-3 | A社の発行する「土地の賃貸借契約に係る権利金として、B社振出しの令和xx年4月1日付No.1234の手形を受領した。」旨が記載された領収書は、記載金額のない売上代金に係る有価証券の受取書として印紙税が課される。 | × |