登記を受ける際に、国に対して納めるのが登録免許税です。納税義務者は、登記を受ける者です。課税標準は、固定資産税評価額です。税率は、所有権の保存、所有権の移転、抵当権の設定、など登記の種類によって異なります。また、住宅用家屋については、税率が軽減されることもあります。

講義レジュメ『図表集』を見ながら受講すると効率的です(無料でダウンロード可能)。

1.OUTLINE

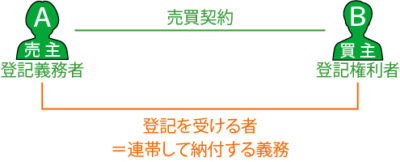

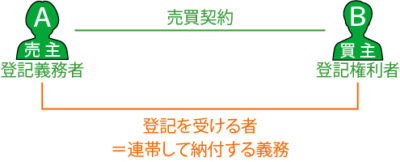

2.納税義務者

登記を受ける者=登記義務者&登記権利者(⇒不動産登記法[03]1(2))

連帯して納付する義務

★過去の出題例★

納税義務者(税・鑑定[04]2)

| 年-問-肢 | 内容 | 正誤 |

| 1 | H14-27-4 | 土地の売買に係る登録免許税の納税義務は、土地を取得した者にはなく、土地を譲渡した者にある。 | × |

| 2 | H08-29-1 | B(個人)は、自己を権利者とする地上権の設定の登記がされている土地をその土地の所有者であるAから売買により取得した。この場合、土地の所有権の移転の登記に係る登録免許税に関して、納税義務を負うのは、Bのみである。 | × |

3.課税標準

(1).課税標準

◯固定資産税評価額(⇒[03]3(1)、6)

×実際の取引価格

(2).借地権・地上権などが存する場合

その権利がないものとした価額

★過去の出題例★

課税標準(税・鑑定[04]3)

| 年-問-肢 | 内容 | 正誤 |

| 1 | R02s-23-3 | 住宅用家屋の所有権の移転登記に係る登録免許税の税率の軽減措置に係る登録免許税の課税標準となる不動産の価額は、売買契約書に記載されたその住宅用家屋の実際の取引価格である。 | × |

| 2 | H21-23-3 | 住宅用家屋の所有権の移転登記に係る登録免許税の税率の軽減措置に係る登録免許税の課税標準となる不動産の価額は、売買契約書に記載された住宅用家屋の実際の取引価格である。 | × |

| 3 | H14-27-2 | 土地の売買に係る登録免許税の課税標準は、売買契約書に記載されたその土地の実際の取引価格である。 | × |

| 4 | H08-29-2 | B(個人)は、自己を権利者とする地上権の設定の登記がされている土地をその土地の所有者であるAから売買により取得した。この場合、課税標準である土地の価額は、その土地について地上権が設定されていないものとした場合の土地の価額から地上権の価額を控除した額による。 | × |

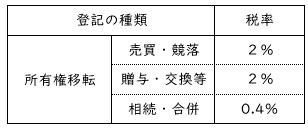

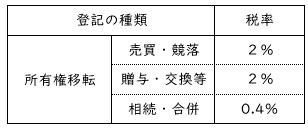

4.税率

(1).本来の税率

★過去の出題例★

登録免許税:税率(税・鑑定[04]4)

| 年-問-肢 | 内容 | 正誤 |

| 1 | H14-27-1 | 土地の所有権の移転登記に係る登録免許税の税率は、移転の原因にかかわらず一律である。 | × |

| 2 | H08-29-3 | B(個人)は、自己を権利者とする地上権の設定の登記がされている土地をその土地の所有者であるAから売買により取得した。この場合の税率は、登録免許税法別表第1において不動産の所有権の移転の登記に係る税率として定められている割合に50/100を乗じて計算した割合である。 | ◯ |

(2).住宅用家屋の軽減税率

①.取得原因

★過去の出題例★

登録免許税:軽減税率(取得原因)(税・鑑定[04]4(2)①)

| 年-問-肢 | 内容 | 正誤 |

| 1 | R03s-23-2 | この税率の軽減措置の適用対象となる住宅用家屋は、売買又は競落により取得したものに限られる。 | ◯ |

| 2 | R02s-23-2 | この税率の軽減措置は、住宅用家屋を相続により取得した場合に受ける所有権の移転登記についても適用される。 | × |

| 3 | H30-23-2 | 軽減措置は、登記の対象となる住宅用の家屋の取得原因を限定しており、交換を原因として取得した住宅用の家屋について受ける所有権の移転登記には適用されない。 | ◯ |

| 4 | H21-23-2 | 軽減措置は、贈与により取得した住宅用家屋に係る所有権の移転登記には適用されない。 | ◯ |

| 5 | H15-27-3 | 軽減措置は、贈与により取得した住宅用家屋について受ける所有権の移転の登記にも適用される。 | × |

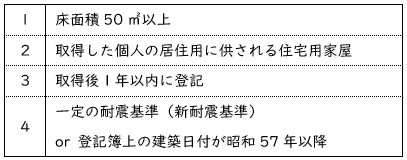

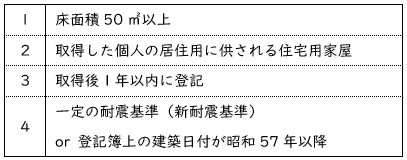

②.適用要件

★過去の出題例★

登録免許税:軽減税率(面積要件)(税・鑑定[04]4(2)②)

| 年-問-肢 | 内容 | 正誤 |

| 1 | R03s-23-1 | この税率の軽減措置の適用対象となる住宅用家屋は、床面積が100㎡以上で、その住宅用家屋を取得した個人の居住の用に供されるものに限られる。 | ×

|

| 2 | H30-23-1 | 個人が他の個人と共有で住宅用の家屋を購入した場合、当該個人は、その住宅用の家屋の所有権の移転登記について、床面積に自己が有する共有持分の割合を乗じたものが50㎡以上でなければ、軽減措置の適用を受けることができない。 | ×

|

| 3 | H26-23-4 | 軽減措置は、所有権の移転の登記に係る住宅用家屋が、一定の耐震基準に適合しているものであっても、床面積が50㎡未満の場合には適用されない。 | ◯ |

| 4 | H21-23-1 | 軽減措置の適用対象は、床面積が100㎡以上で、その住宅用家屋を取得した個人の居住の用に供されるものに限られる。 | × |

| 5 | H01-30-2 | 軽減措置は、床面積が40㎡の住宅用家屋の登記に対しては、適用されない。 | ◯ |

登録免許税:軽減税率(個人の居住用家屋)(税・鑑定[04]4(2)②)

| 年-問-肢 | 内容 | 正誤 |

| 1 | R03s-23-1 | この税率の軽減措置の適用対象となる住宅用家屋は、床面積が100㎡以上で、その住宅用家屋を取得した個人の居住の用に供されるものに限られる。 | × |

| 2 | R03s-23-3 | この税率の軽減措置は、一定の要件を満たせばその住宅用家屋の敷地の用に供されている土地の所有権の移転登記についても適用される。 | × |

| 3 | H26-23-1 | 軽減措置は、一定の要件を満たせばその住宅用家屋の敷地の用に供されている土地に係る所有権の移転の登記にも適用される。 | × |

| 4 | H26-23-2 | 軽減措置は、個人が自己の経営する会社の従業員の社宅として取得した住宅用家屋に係る所有権の移転の登記にも適用される。 | × |

| 5 | H21-23-1 | 軽減措置の適用対象となる住宅用家屋は、床面積が100㎡以上で、その住宅用家屋を取得した個人の居住の用に供されるものに限られる。 | × |

| 6 | H15-27-2 | 軽減措置は、個人が自己の経営する会社の従業員の社宅として取得した住宅用家屋について受ける所有権の移転の登記にも適用される。 | × |

| 7 | H10-26-1 | 軽減措置は、従業員の社宅として新築した住宅用家屋について法人が受ける登記には適用されない。 | ◯ |

軽減税率(取得後1年以内に登記)(税・鑑定[04]4(2)②)

| 年-問-肢 | 内容 | 正誤 |

| 1 | R02s-23-1 | この税率の軽減措置の適用を受けるためには、やむを得ない事情がある場合を除き、その住宅用家屋の取得後1年以内に所有権の移転登記を受けなければならない。 | ◯ |

| 2 | H21-23-4 | 軽減措置の適用を受けるためには、その住宅用家屋の取得後6か月以内に所有権の移転登記をしなければならない。 | × |

| 3 | H01-30-3 | 軽減措置は、住宅用家屋の取得後6月を経過した後に受ける登記に対しては、適用されない。 | × |

登録免許税:軽減税率(耐震性)(税・鑑定[04]4(2)②)

| 年-問-肢 | 内容 | 正誤 |

| 1 | H30-23-3 | 所有権の移転登記に係る住宅用の家屋の登記簿上の建築日付が昭和60年7月1日であっても、耐震基準適合証明書により一定の耐震基準を満たしていることが証明されないときは、軽減措置の適用を受けることができない。 | ×

|

| 2 | H26-23-4 | 軽減措置は、所有権の移転の登記に係る住宅用家屋が、一定の耐震基準に適合しているものであっても、床面積が50㎡未満の場合には適用されない。 | ◯ |

| 3 | H15-27-1 | この税率の軽減措置は、一定の耐震基準を満たしていない木造の住宅用家屋で、登記簿上の建築日付が昭和55年9月1日であるものを取得した場合において受ける所有権の移転の登記にも適用される。 | × |

| 4 | H10-26-3 | 軽減措置は、鉄筋コンクリート造の住宅用家屋の登記にのみ適用があり、木造の住宅用家屋の登記には適用されない。 | × |

軽減税率(架空の要件)(税・鑑定[04]4(2)②)

| 年-問-肢 | 内容 | 正誤 |

| | 繰り返しの適用 | |

| 1 | R02s-23-4 | 過去にこの税率の軽減措置の適用を受けたことがある者は、再度この措置の適用を受けることはできない。 | × |

| 2 | H26-23-3 | 軽減措置は、以前にこの措置の適用を受けたことがある者が新たに取得した住宅用家屋に係る所有権の移転の登記には適用されない。 | × |

| 3 | H15-27-4 | 軽減措置は、以前にこの措置の適用を受けたことのある者が新たに取得した住宅用家屋について受ける所有権の移転の登記にも適用される。 | ◯ |

| 4 | H10-26-2 | 軽減措置は、既にこの税率の軽減措置の適用を受けたことのある者が受ける登記には適用されない。 | × |

| | 所得要件 | |

| 1 | H10-26-4 | 軽減措置は、その登記を受ける年分の合計所得金額が2,000万円超である個人が受ける登記には適用されない。 | × |

| 2 | H01-30-1 | 軽減措置は、合計所得金額が2,000万円を超える者が受ける登記に対しては、適用されない。 | × |

| | その他 | |

| 1 | H01-30-4 | 軽減措置は、住宅金融支援機構の融資対象住宅の登記に対しては、適用されない。 | × |

③添付書類

住宅用家屋証明書

(市区町村長が作成)

★過去の出題例★

登録免許税:軽減税率(添付書類)(税・鑑定[04]4(2)③)

| 年-問-肢 | 内容 | 正誤 |

| 1 | R03s-23-4 | この税率の軽減措置の適用を受けるためには、登記の申請書に、一定の要件を満たす住宅用家屋であることの都道府県知事の証明書を添付しなければならない。

| × |

| 2 | H30-23-4 | この税率の軽減措置の適用を受けるためには、登記の申請書に、その家屋が一定の要件を満たす住宅用の家屋であることについての税務署長の証明書を添付しなければならない。

| × |

[Step.2]一問一答式実戦応用編講座

実戦応用編では、選択肢単位に分解・整理した過去問を実際に解き、その後に、(1)基本知識の確認、(2)正誤を見極める方法、の講義を視聴します。この繰返しにより、「本試験でどんなヒッカケが出るのか?」「どうやってヒッカケを乗り越えるのか?」という実戦対応能力を身につけます。

必須資料『一問一答式過去問集』を解き、自己採点をしたうえで、解説講義を視聴してください。

盛土規制法対策講座 受講料100%割引キャンペーン

2021年熱海市で発生した土石流により、宅地造成等規制法は、盛土規制法へと大規模に改正されました。これが2024年(令和6年)宅建試験で最大の法改正です。

この大改正に対応するため、「スリー・ステップ学習教材」の中から「盛土規制法」部分のみを切り出した特別講座を編成しました。

【法改正対策講座】大改正 徹底対応!『盛土規制法』スリー・ステップ学習(受講料1,980円)

現在、

先着200名様限定で

「受講料100%割引クーポン」をご利用いただけます。

リンク先のフォームにご記入後、折り返し、

「受講料100%割引クーポン」をメールでお送りします。