【宅建過去問】(平成30年問24)不動産取得税

| 解説動画を視聴する方法 | 受講料 | |

|---|---|---|

| 1 | eラーニング講座[Step.3]過去問演習編を受講する。 | 980円/回 |

| 2 | YouTubeメンバーシップに登録する。 | 1,790円/月~ |

- 不動産取得税は、不動産の取得があった日の翌日から起算して3月以内に当該不動産が所在する都道府県に申告納付しなければならない。

- 不動産取得税は不動産の取得に対して課される税であるので、家屋を改築したことにより当該家屋の価格が増加したとしても、新たな不動産の取得とはみなされないため、不動産取得税は課されない。

- 相続による不動産の取得については、不動産取得税は課されない。

- 一定の面積に満たない土地の取得については、不動産取得税は課されない。

正解:3

1 誤り

不動産取得税は、普通徴収の方法によって徴収されます(地方税法73条の17)。納期限は、納付通知書に指定された日です。本肢は、「申告納付」とする点が誤りです。

■参照項目&類似過去問

内容を見る

都道府県税(税・鑑定[02]2)

納付方法(税・鑑定[02]6)

| 年-問-肢 | 内容 | 正誤 | |

|---|---|---|---|

| 1 | R05-24-3 | 不動産取得税は、不動産の取得に対し、当該不動産所在の市町村及び特別区において、当該不動産の取得者に課する。 | × |

| 2 | R03-24-3 | 不動産取得税は、不動産の取得があった日の翌日から起算して2か月以内に当該不動産の所在する都道府県に申告納付しなければならない。 | × |

| 3 | H30-24-1 | 不動産取得税は、不動産の取得があった日の翌日から起算して2か月以内に当該不動産の所在する都道府県に申告納付しなければならない。 | × |

| 4 | H26-24-1 | 不動産取得税は、不動産の取得に対して、当該不動産の所在する市町村において課する税であり、その徴収は普通徴収の方法によらなければならない。 | × |

| 5 | H18-28-3 | 不動産取得税は、不動産の取得に対して、当該不動産の所在する都道府県が課する税であるが、その徴収は特別徴収の方法がとられている。 | × |

| 6 | H16-26-1 | 不動産取得税は、不動産の取得に対し、当該不動産の所在する市町村において、当該不動産の取得者に課される。 | × |

| 7 | H13-28-1 | 不動産取得税は、不動産の取得に対して、取得者の住所地の都道府県が課する税であるが、その徴収は普通徴収の方式がとられている。 | × |

| 8 | H10-28-1 | 不動産取得税は、不動産の取得に対し、当該不動産の所在する市町村において、当該不動産の取得者に課せられる。 | × |

| 9 | H03-30-1 | 不動産取得税は、不動産の取得に対し、その不動産の所在する市町村において課する税である。 | × |

| 10 | H02-31-1 | 海外の不動産の取得に対しても不動産取得税が課税される場合がある。 | × |

| 年-問-肢 | 内容 | 正誤 | |

|---|---|---|---|

| 1 | R05-24-1 | 不動産取得税の徴収については、特別徴収の方法によることができる。 | × |

| 2 | R03-24-3 | 不動産取得税は、不動産の取得があった日の翌日から起算して2か月以内に当該不動産の所在する都道府県に申告納付しなければならない。 | × |

| 3 | H30-24-1 | 不動産取得税は、不動産の取得があった日の翌日から起算して3月以内に当該不動産が所在する都道府県に申告納付しなければならない。 | × |

| 4 | H26-24-1 | 不動産取得税は、不動産の取得に対して、当該不動産の所在する市町村において課する税であり、その徴収は普通徴収の方法によらなければならない。 | × |

| 5 | H18-28-3 | 不動産取得税は、不動産の取得に対して、当該不動産の所在する都道府県が課する税であるが、その徴収は特別徴収の方法がとられている。 | × |

| 6 | H13-28-1 | 不動産取得税は、不動産の取得に対して、取得者の住所地の都道府県が課する税であるが、その徴収は普通徴収の方式がとられている。 | × |

| 7 | H07-30-4 | 不動産取得税の徴収は申告納付の方法によることとされているので、都道府県の条例の定めるところによって不動産の取得の事実を申告又は報告しなければならない。 | × |

2 誤り

改築により家屋の価格が増加した場合、その増加価格を課税標準として不動産取得税が課税されます(地方税法73条の2第3項)。

■参照項目&類似過去問

内容を見る

家屋の改築(税・鑑定[02]3(2)①)

| 年-問-肢 | 内容 | 正誤 | |

|---|---|---|---|

| 1 | R02-24-3 | 不動産取得税は、不動産の取得に対して課される税であるので、家屋を改築したことにより、当該家屋の価格が増加したとしても、不動産取得税は課されない。 | × |

| 2 | H30-24-2 | 不動産取得税は不動産の取得に対して課される税であるので、家屋を改築したことにより当該家屋の価格が増加したとしても、新たな不動産の取得とはみなされないため、不動産取得税は課されない。 | × |

| 3 | H13-28-4 | 家屋の改築により家屋の取得とみなされた場合、当該改築により増加した価格を課税標準として不動産取得税が課税される。 | ◯ |

| 4 | H12-28-2 | 現在保有している家屋を解体し、これを材料として他の場所に同一の構造で再建した場合は、常に不動産の取得はなかったものとみなされる。 | × |

| 5 | H07-30-3 | 家屋を改築したことにより、当該家屋の価格が増加した場合には、当該改築により増加した価格を課税標準として課税される。 | ◯ |

| 6 | H03-30-4 | 家屋を改築した場合においても不動産取得税が課税されることがある。 | ◯ |

3 正しい

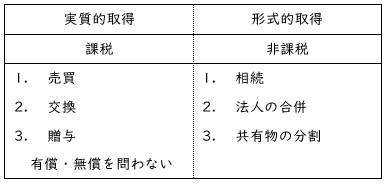

不動産取得税の課税対象となるのは、不動産の実質的な取得に限られます。相続など形式的な所有権移転に対しては、課税されません(地方税法73条の7)。

■参照項目&類似過去問

内容を見る

不動産の実質的取得(税・鑑定[02]3(1))

| 年-問-肢 | 内容 | 正誤 | |

|---|---|---|---|

| 実質的取得 | |||

| 1 | H22-24-1 | 生計を一にする親族から不動産を取得した場合、不動産取得税は課されない。 | × |

| 2 | H22-24-2 | 交換により不動産を取得した場合、不動産取得税は課されない。 | × |

| 3 | H22-24-4 | 販売用に中古住宅を取得した場合、不動産取得税は課されない。 | × |

| 4 | H08-30-3 | 不動産取得税は、相続、贈与、交換及び法人の合併により不動産を取得した場合には課せられない。 | × |

| 5 | H05-29-3 | 不動産取得税は、不動産を取得すれば、登記をしていなくても、課税される。 | ◯ |

| 形式的取得 | |||

| -相続 | |||

| 1 | H30-24-3 | 相続による不動産の取得については、不動産取得税は課されない。 | ◯ |

| 2 | H26-24-4 | 相続による不動産の取得については、不動産取得税が課される。 | × |

| 3 | H19-28-4 | 不動産取得税は、不動産の取得に対して課される税であるので、相続により不動産を取得した場合にも課税される。 | × |

| 4 | H02-31-2 | 包括遺贈による不動産の取得に対しても、不動産取得税が課税される。 | × |

| 5 | H08-30-3 | 不動産取得税は、相続、贈与、交換及び法人の合併により不動産を取得した場合には課せられない。 | × |

| -合併 | |||

| 1 | H28-24-2 | 不動産取得税は、不動産の取得に対して課される税であるので、法人の合併により不動産を取得した場合にも、不動産取得税は課される。 | × |

| 2 | H22-24-3 | 法人が合併により不動産を取得した場合、不動産取得税は課されない。 | ◯ |

| -共有物分割 | |||

| 1 | R02-24-4 | 共有物の分割による不動産の取得については、当該不動産の取得者の分割前の当該共有物に係る持分の割合を超えない部分の取得であれば、不動産取得税は課されない。 | ◯ |

| 2 | H26-24-2 | 共有物の分割による不動産の取得については、当該不動産の取得者の分割前の当該共有物に係る持分の割合を超えなければ不動産取得税が課されない。 | ◯ |

| -その他 | |||

| 1 | H12-28-4 | 委託者のみが信託財産の元本の受益者である信託において、受託者から委託者に信託財産を移す場合の不動産の取得については、不動産取得税が課税される。 | × |

4 誤り

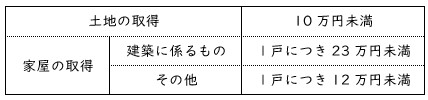

不動産取得税の免税点は、課税標準となる金額を基準に判断します(地方税法73条の15の2第1項)。土地の面積が基準になるわけではありません。

■参照項目&類似過去問

内容を見る

免税点(税・鑑定[02]4(4))

| 年-問-肢 | 内容 | 正誤 | |

|---|---|---|---|

| 1 | R02-24-2 | 一定の面積に満たない土地の取得に対しては、狭小な不動産の取得者に対する税負担の排除の観点から、不動産取得税を課することができない。 | × |

| 2 | H30-24-4 | 一定の面積に満たない土地の取得については、不動産取得税は課されない。 | × |

| 3 | H24-24-1 | 不動産取得税の課税標準となるべき額が、土地の取得にあっては10万円、家屋の取得のうち建築に係るものにあっては1戸につき23万円、その他のものにあっては1戸につき12万円に満たない場合においては、不動産取得税が課されない。 | ◯ |

| 4 | H19-28-1 | 土地を取得した場合に、不動産取得税の課税標準となるべき額が30万円に満たないときには不動産取得税は課税されない。 | × |

| 5 | H16-26-3 | 不動産取得税の課税標準となるべき額が9万円である土地を取得した者が当該土地を取得した日から6ヵ月後に隣接する土地で、その課税標準となるべき額が5万円であるものを取得した場合においては、それぞれの土地の取得について不動産取得税を課されない。 | × |

| 6 | H08-30-4 | 不動産取得税の免税点は、土地の取得にあっては30万円、家屋の取得のうち建築に係るものにあっては一戸につき23万円、その他の家屋の取得にあっては一戸につき12万円である。 | × |

| 7 | H04-30-2 | 不動産取得税は、一定の面積以下の不動産の取得には、課税されない。 | × |

| 8 | H02-31-4 | 不動産取得税の免税点は、土地の取得にあっては10万円、家屋の取得のうち建築に係るものにあっては1戸につき23万円、その他の家屋の取得にあっては1戸につき12万円である。 | ◯ |

盛土規制法対策講座 受講料100%割引キャンペーン

2021年熱海市で発生した土石流により、宅地造成等規制法は、盛土規制法へと大規模に改正されました。これが2024年(令和6年)宅建試験で最大の法改正です。

この大改正に対応するため、「スリー・ステップ学習教材」の中から「盛土規制法」部分のみを切り出した特別講座を編成しました。

【法改正対策講座】大改正 徹底対応!『盛土規制法』スリー・ステップ学習(受講料1,980円)

現在、先着200名様限定で「受講料100%割引クーポン」をご利用いただけます。

リンク先のフォームにご記入後、折り返し、「受講料100%割引クーポン」をメールでお送りします。

この大改正に対応するため、「スリー・ステップ学習教材」の中から「盛土規制法」部分のみを切り出した特別講座を編成しました。

【法改正対策講座】大改正 徹底対応!『盛土規制法』スリー・ステップ学習(受講料1,980円)

現在、先着200名様限定で「受講料100%割引クーポン」をご利用いただけます。

リンク先のフォームにご記入後、折り返し、「受講料100%割引クーポン」をメールでお送りします。