【宅建過去問】(平成25年問23)印紙税

![]()

| 解説動画を視聴する方法 | 受講料 | |

|---|---|---|

| 1 | eラーニング講座[Step.3]過去問演習編を受講する。 | 980円/回 |

| 2 | YouTubeメンバーシップに登録する。 | 1,790円/月~ |

- 土地譲渡契約書に課税される印紙税を納付するため当該契約書に印紙をはり付けた場合には、課税文書と印紙の彩紋とにかけて判明に消印しなければならないが、契約当事者の従業者の印章又は署名で消印しても、消印したことにはならない。

- 土地の売買契約書(記載金額2,000万円)を3通作成し、売主A、買主B及び媒介した宅地建物取引業者Cがそれぞれ1通ずつ保存する場合、Cが保存する契約書には、印紙税は課されない。

- 一の契約書に土地の譲渡契約(譲渡金額4,000万円)と建物の建築請負契約(請負金額5,000万円)をそれぞれ区分して記載した場合、印紙税の課税標準となる当該契約書の記載金額は、5,000万円である。

- 「建物の電気工事に係る請負金額は2,200万円(うち消費税額及び地方消費税額が200万円)とする」旨を記載した工事請負契約書について、印紙税の課税標準となる当該契約書の記載金額は、2,200万円である。

正解:3

1 誤り

課税文書に印紙を貼り付ける場合、課税文書と印紙の彩紋の両方にかかるように、判明に印紙を消さなければなりません(印紙税法8条2項)。

印紙を消す場合には、自己又は代理人、使用人その他の従業者の印章又は署名で消す必要があります(令5条)。

つまり、従業者の印章又は署名で消印することも可能です。本肢は、「従業者の印章又は署名で消印しても、消印したことにはならない」とする点が誤っています。

■参照項目&類似過去問

内容を見る

消印による納付(税・鑑定[05]5(1))

| 年-問-肢 | 内容 | 正誤 | |

|---|---|---|---|

| 1 | H25-23-1 | 土地譲渡契約書に課税される印紙税を納付するため当該契約書に印紙をはり付けた場合には、課税文書と印紙の彩紋とにかけて判明に消印しなければならないが、契約当事者の従業者の印章又は署名で消印しても、消印したことにはならない。 | × |

| 2 | H20-27-2 | 土地譲渡契約書に課税される印紙税を納付するため当該契約書に印紙をはり付けた場合には、課税文書と印紙の彩絞とにかけて判明に消印しなければならないが、契約当事者の代理人又は従業者の印章又は署名で消印しても、消印をしたことにはならない。 | × |

| 3 | H11-28-4 | 土地譲渡契約書に課税される印紙税を納付するには、契約書に印紙をはり付け、消印をしなければならないが、契約当事者の代理人又は従業者の印章又は署名で消印しても、消印をしたことにはならない。 | × |

| 4 | H04-29-4 | 不動産の売買契約書に印紙をはり付ける場合には、その文書と印紙の彩紋とにかけて判明に消印しなければならないが、その消印は必ず文書の作成者の印章又は署名により行わなければならない。 | × |

2 誤り

土地の売買契約書は、印紙税の課税文書にあたります。そして、同一内容の文書を2通以上作成した場合には、その全てに課税されるのが原則です。したがって、売買契約の当事者が保存する契約書だけでなく、契約を媒介した宅建業者Cが保存する契約書も課税文書と扱われます。

■参照項目&類似過去問

内容を見る

契約参加者の保存する契約書(税・鑑定[05]2(3))

| 年-問-肢 | 内容 | 正誤 | |

|---|---|---|---|

| 1 | R05-23-1 | 売主Aと買主Bが土地の譲渡契約書を3通作成し、A、B及び仲介人Cがそれぞれ1通ずつ保存する場合、当該契約書3通には印紙税が課される。 | ◯ |

| 2 | H25-23-2 | 土地の売買契約書(記載金額2,000万円)を3通作成し、売主A、買主B及び媒介した宅地建物取引業者Cがそれぞれ1通ずつ保存する場合、Cが保存する契約書には、印紙税は課されない。 | × |

| 3 | H18-27-3 | 土地の売買契約書(記載金額5,000万円)を3通作成し、売主A社、買主B社及び媒介した宅地建物取引業者C社がそれぞれ1通ずつ保存する場合、C社が保存する契約書には、印紙税は課されない。 | × |

| 4 | H12-27-3 | A社を売主、B社を買主、C社を仲介人とする土地の譲渡契約書(記載金額5,000万円)を3通作成し、それぞれが1通ずつ保存することとした場合、仲介人であるC社が保存する契約書には印紙税は課税されない。 | × |

| 5 | H09-28-1 | 建物の売買契約書(記載金額2,000万円)を3通作成し、売主A、買主B及び仲介業者C社が各1通を保存する場合、契約当事者以外のC社が保存するものには、印紙税は課税されない。 | × |

3 正しい

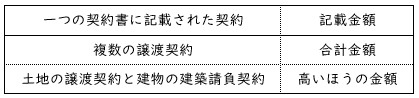

一つの契約書に複数の契約に関する金額が記載されている場合、記載された契約の種類によって扱いが異なります。

本肢は、一つの契約書に「土地の譲渡契約」と「建物の建築請負契約」について記載されたケースです。この場合、いずれか高いほうの金額を文書の記載金額と扱います。

本肢は、一つの契約書に「土地の譲渡契約」と「建物の建築請負契約」について記載されたケースです。この場合、いずれか高いほうの金額を文書の記載金額と扱います。

本肢では、建物の建築請負契約に関する金額のほうが大きいため、こちらの金額(5,000万円)が契約書の記載金額です。

※一つの契約書に複数の譲渡契約について記載された場合、記載された金額の合計額が記載金額と扱われます。

■参照項目&類似過去問

内容を見る

一つの契約書に複数の金額が記載されている場合(税・鑑定[05]3(1)③)

| 年-問-肢 | 内容 | 正誤 | |

|---|---|---|---|

| 同種の契約 | |||

| 1 | R04-23-2 | 一の契約書に甲土地の譲渡契約(譲渡金額6,000万円)と、乙建物の譲渡契約(譲渡金額3,000万円)をそれぞれ区分して記載した場合、印紙税の課税標準となる当該契約書の記載金額は、6,000万円である。 | × |

| 2 | H23-23-3 | 「甲土地を6,000万円、乙建物を3,500万円、丙建物を1,500万円で譲渡する」旨を記載した契約書を作成した場合、印紙税の課税標準となる当該契約書の記載金額は、6,000万円である。 | × |

| 3 | H16-28-4 | 「甲土地を5,000万円、乙土地を4,000万円、丙建物を3,000万円で譲渡する」旨を記載した契約書を作成した場合、印紙税の課税標準となる当該契約書の記載金額は、9,000万円である。 | × |

| 一つの契約書に土地の譲渡契約と建物の建築請負契約を記載した場合 | |||

| 1 | R05-23-2 | 一の契約書に土地の譲渡契約(譲渡金額5,000万円)と建物の建築請負契約(請負金額6,000万円)をそれぞれ区分して記載した場合、印紙税の課税標準となる当該契約書の記載金額は1億1,000万円である。 | × |

| 2 | H25-23-3 | 一の契約書に土地の譲渡契約(譲渡金額4,000万円)と建物の建築請負契約(請負金額5,000万円)をそれぞれ区分して記載した場合、印紙税の課税標準となる当該契約書の記載金額は、5,000万円である。 | ◯ |

| 3 | H17-27-2 | 一の契約書に土地の譲渡契約(譲渡金額3,000万円)と建物の建築請負契約(請負金額2,000万円)をそれぞれ記載した場合、印紙税の課税標準となる当該契約書の契約金額は、5,000万円である。 | × |

| 4 | H12-27-2 | 土地の譲渡契約(記載金額5,000万円)と建物の建築工事請負契約(記載金額3,000万円)を1通の契約書にそれぞれ区分して記載した場合、その契約書の記載金額は8,000万円である。 | × |

4 誤り

課税文書に、

- 消費税・地方消費税の金額が区分記載されている場合

- 税込価格及び税抜価格の記載により、消費税額・地方消費税が明らかである場合

には、消費税額等は記載金額に含めません。

本肢の工事請負契約書の記載金額は、消費税額・地方消費税を除いた2,000万円です。

■参照項目&類似過去問

内容を見る

消費税の扱い(税・鑑定[05]3(1)①)

| 年-問-肢 | 内容 | 正誤 | |

|---|---|---|---|

| 1 | R02-23-1 | 「建物の電気工事に係る請負代金は1,100万円(うち消費税額及び地方消費税額100万円)とする」旨を記載した工事請負契約書について、印紙税の課税標準となる当該契約書の記載金額は1,100万円である。 | × |

| 2 | H28-23-4 | 売上代金に係る金銭の受取書(領収書)は記載された受取金額が3万円未満の場合、印紙税が課されないことから、不動産売買の仲介手数料として、現金49,500円(消費税及び地方消費税を含む。)を受け取り、それを受領した旨の領収書を作成した場合、受取金額に応じた印紙税が課される。 | × |

| 3 | H25-23-4 | 「建物の電気工事に係る請負金額は2,200万円(うち消費税額及び地方消費税額が200万円)とする」旨を記載した工事請負契約書について、印紙税の課税標準となる当該契約書の記載金額は、2,200万円である。 | × |

| 4 | H18-27-2 | 建物の建築工事請負契約に際して、請負人C社が「請負金額2,200万円(うち消費税及び地方消費税の金額200万円)を受領した」旨を記載した領収書を作成した場合、印紙税の課税標準となる当該領収書の記載金額は、2,200万円である。 | × |