【宅建過去問】(平成24年問24)不動産取得税

| 解説動画を視聴する方法 | 受講料 | |

|---|---|---|

| 1 | eラーニング講座[Step.3]過去問演習編を受講する。 | 980円/回 |

| 2 | YouTubeメンバーシップに登録する。 | 1,790円/月~ |

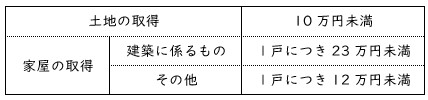

- 不動産取得税の課税標準となるべき額が、土地の取得にあっては10万円、家屋の取得のうち建築に係るものにあっては1戸につき23万円、その他のものにあっては1戸につき12万円に満たない場合においては、不動産取得税が課されない。

- 床面積250㎡である新築住宅に係る不動産取得税の課税標準の算定については、当該新築住宅の価格から1,200万円が控除される。

- 宅地の取得に係る不動産取得税の課税標準は、当該取得が平成27年3月31日までに行われた場合、当該宅地の価格の4分の1の額とされる。

- 家屋が新築された日から2年を経過して、なお、当該家屋について最初の使用又は譲渡が行われない場合においては、当該家屋が新築された日から2年を経過した日において家屋の取得がなされたものとみなし、当該家屋の所有者を取得者とみなして、これに対して不動産取得税を課する。

正解:1

1 正しい

不動産取得税の免税点は、表の通りです。課税標準がこれに満たない場合、不動産取得税は課税されません(地方税法73条の15の2第1項)。

■参照項目&類似過去問

内容を見る

免税点(税・鑑定[02]4(4))

| 年-問-肢 | 内容 | 正誤 | |

|---|---|---|---|

| 1 | R02-24-2 | 一定の面積に満たない土地の取得に対しては、狭小な不動産の取得者に対する税負担の排除の観点から、不動産取得税を課することができない。 | × |

| 2 | H30-24-4 | 一定の面積に満たない土地の取得については、不動産取得税は課されない。 | × |

| 3 | H24-24-1 | 不動産取得税の課税標準となるべき額が、土地の取得にあっては10万円、家屋の取得のうち建築に係るものにあっては1戸につき23万円、その他のものにあっては1戸につき12万円に満たない場合においては、不動産取得税が課されない。 | ◯ |

| 4 | H19-28-1 | 土地を取得した場合に、不動産取得税の課税標準となるべき額が30万円に満たないときには不動産取得税は課税されない。 | × |

| 5 | H16-26-3 | 不動産取得税の課税標準となるべき額が9万円である土地を取得した者が当該土地を取得した日から6ヵ月後に隣接する土地で、その課税標準となるべき額が5万円であるものを取得した場合においては、それぞれの土地の取得について不動産取得税を課されない。 | × |

| 6 | H08-30-4 | 不動産取得税の免税点は、土地の取得にあっては30万円、家屋の取得のうち建築に係るものにあっては一戸につき23万円、その他の家屋の取得にあっては一戸につき12万円である。 | × |

| 7 | H04-30-2 | 不動産取得税は、一定の面積以下の不動産の取得には、課税されない。 | × |

| 8 | H02-31-4 | 不動産取得税の免税点は、土地の取得にあっては10万円、家屋の取得のうち建築に係るものにあっては1戸につき23万円、その他の家屋の取得にあっては1戸につき12万円である。 | ◯ |

2 誤り

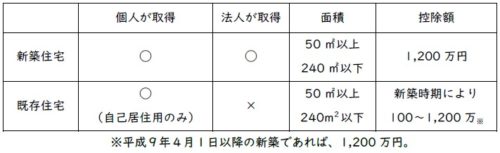

新築住宅の1,200万円控除の対象になるのは、床面積が50㎡以上240㎡以下の場合に限られます(地方税法73条の14第1項)。

本問の新築住宅は床面積が250㎡ですから、控除の対象になりません

■参照項目&類似過去問

内容を見る

課税標準(住宅の特例)(税・鑑定[02]4(3))

| 年-問-肢 | 内容 | 正誤 | |

|---|---|---|---|

| 新築住宅 | |||

| 1 | H28-24-3 | 床面積240㎡である新築住宅に係る不動産取得税の課税標準の算定については、当該新築住宅の価格から1,200万円が控除される。 | ◯ |

| 2 | H24-24-2 | 床面積250㎡である新築住宅に係る不動産取得税の課税標準の算定については、当該新築住宅の価格から1,200万円が控除される。 | × |

| 3 | H18-28-4 | 床面積250㎡である新築住宅に係る不動産取得税の課税標準の算定については、当該新築住宅の価格から1,200万円が控除される。 | × |

| 4 | H16-26-4 | 床面積が240㎡で、床面積1㎡当たりの価格が20万円である住宅を建築した場合、当該住宅の建築に係る不動産取得税の課税標準の算定については、当該住宅の価格から1,200万円が控除される。 | ◯ |

| 5 | H12-28-1 | 床面積が33㎡である新築された住宅で、まだ人の居住の用に供されたことのないものを取得した場合、当該取得に係る不動産取得税の課税標準の算定については、当該住宅の価格から1,200万円が控除される。 | × |

| 6 | H10-28-4 | 本年4月に取得された床面積240㎡である新築住宅に係る不動産取得税の課税標準の算定については、当該新築住宅の価格から1,200万円が控除される。 | ◯ |

| 7 | H07-30-2 | 新築住宅に対する1,200万円の特別控除の対象となる住宅の床面積要件の上限は、200㎡である。 | × |

| 8 | H02-31-3 | 新築住宅に対する1,200万円の特別控除の適用要件には、価格要件と面積要件があり、面積要件については、上限は定められているが、下限は定められていない。 | × |

| 9 | H01-31-4 | 一定の要件を満たす新築住宅を取得した場合、不動産取得税の課税標準の算定について、一戸につき1,200万円を価格から控除する特例措置が適用される。 | ◯ |

| 既存(中古)住宅 | |||

| 1 | R03-24-1 | 平成28年に新築された既存住宅(床面積210㎡)を個人が自己の居住のために取得した場合、当該取得に係る不動産取得税の課税標準の算定については、当該住宅の価格から1,200万円が控除される。 | ◯ |

| 2 | H19-28-2 | 平成10年4月に建築された床面積200㎡の中古住宅を法人が取得した場合の当該取得に係る不動産取得税の課税標準の算定については、当該住宅の価格から1,200万円が控除される。 | × |

3 誤り

不動産取得税の課税標準は、本来、不動産を取得した時における不動産の価格(固定資産税評価額)です(地方税法73条の13第1項)。

しかし、現在、宅地については、課税標準を1/2にする軽減措置がとられています(同法附則11条の5)。

したがって、本肢の場合の課税標準は、宅地の価格の1/2です。「1/4」ではありません。

■参照項目&類似過去問

内容を見る

課税標準(宅地の特例)(税・鑑定[02]4(2))

| 年-問-肢 | 内容 | 正誤 | |

|---|---|---|---|

| 1 | H24-24-3 | 宅地の取得に係る不動産取得税の課税標準については、当該宅地の価格の4分の1の額とされる。 | × |

| 2 | H18-28-2 | 宅地を取得した場合、当該取得に係る不動産取得税の課税標準は、当該宅地の価格の2分の1の額とされる。 | ◯ |

| 3 | H16-26-2 | 宅地の取得に係る不動産取得税の課税標準は、当該宅地の価格の1/3の額とされる。 | × |

| 4 | H13-28-2 | 中古住宅とその敷地を取得した場合、当該敷地の取得に係る不動産取得税の税額から1/2に相当する額が減額される。 | × |

| 5 | H12-28-3 | 宅地を本年4月に取得した場合、当該取得に係る不動産取得税の課税標準は、当該宅地価格の1/2の額とされる。 | ◯ |

| 6 | H10-28-2 | 宅地の取得に係る不動産取得税の課税標準は、宅地を本年4月に取得した場合には、当該宅地の価格の2/3の額とされる。 | × |

| 7 | H08-30-1 | 宅地の取得に係る不動産取得税の課税標準は、当該宅地の価格の1/2の額とされる。 | ◯ |

| 8 | H07-30-1 | 宅地の取得に係る不動産取得税の課税標準は、当該宅地の価格の3/4の額とされる。 | × |

| 9 | H06-28-2 | 宅地の取得にかかる不動産取得税の課税標準は、当該住宅の価格の2/3の額とされる。 | × |

4 誤り

家屋が新築された日から6か月を経過しても、最初の使用又は譲渡が行われないときは、6か月を経過した日に取得がなされたものとみなし、所有者を取得者とみなして、不動産取得税が課されます(地方税法73条の2第2項ただし書き)。

本肢は、「2年」とする点が誤っています。

■参照項目&類似過去問

内容を見る

家屋の新築(税・鑑定[02]3(2)②)

| 年-問-肢 | 内容 | 正誤 | |

|---|---|---|---|

| 1 | R03-24-2 | 家屋が新築された日から3年を経過して、なお、当該家屋について最初の使用又は譲渡が行われない場合においては、当該家屋が新築された日から3年を経過した日において家屋の取得がなされたものとみなし、当該家屋の所有者を取得者とみなして、これに対して不動産取得税を課する。 | × |

| 2 | H28-24-1 | 家屋が新築された日から3年を経過して、なお、当該家屋について最初の使用又は譲渡が行われない場合においては、当該家屋が新築された日から3年を経過した日において家屋の取得がなされたものとみなし、当該家屋の所有者を取得者とみなして、これに対して不動産取得税を課する。 | × |

| 3 | H24-24-4 | 家屋が新築された日から2年を経過して、なお、当該家屋について最初の使用又は譲渡が行われない場合においては、当該家屋が新築された日から2年を経過した日において家屋の取得がなされたものとみなし、当該家屋の所有者を取得者とみなして、これに対して不動産取得税を課する。 | × |

盛土規制法対策講座 受講料100%割引キャンペーン

2021年熱海市で発生した土石流により、宅地造成等規制法は、盛土規制法へと大規模に改正されました。これが2024年(令和6年)宅建試験で最大の法改正です。

この大改正に対応するため、「スリー・ステップ学習教材」の中から「盛土規制法」部分のみを切り出した特別講座を編成しました。

【法改正対策講座】大改正 徹底対応!『盛土規制法』スリー・ステップ学習(受講料1,980円)

現在、先着200名様限定で「受講料100%割引クーポン」をご利用いただけます。

リンク先のフォームにご記入後、折り返し、「受講料100%割引クーポン」をメールでお送りします。

この大改正に対応するため、「スリー・ステップ学習教材」の中から「盛土規制法」部分のみを切り出した特別講座を編成しました。

【法改正対策講座】大改正 徹底対応!『盛土規制法』スリー・ステップ学習(受講料1,980円)

現在、先着200名様限定で「受講料100%割引クーポン」をご利用いただけます。

リンク先のフォームにご記入後、折り返し、「受講料100%割引クーポン」をメールでお送りします。