【宅建過去問】(平成19年問28)不動産取得税

不動産取得税に関する次の記述のうち、正しいものはどれか。

- 土地を取得した場合に、不動産取得税の課税標準となるべき額が30万円に満たないときには不動産取得税は課税されない。

- 平成10年4月に建築された床面積200㎡の中古住宅を法人が取得した場合の当該取得に係る不動産取得税の課税標準の算定については、当該住宅の価格から1,200万円が控除される。

- 商業ビルの敷地を取得した場合の不動産取得税の標準税率は、100分の3である。

- 不動産取得税は、不動産の取得に対して課される税であるので、相続により不動産を取得した場合にも課税される。

正解:3

1 誤り

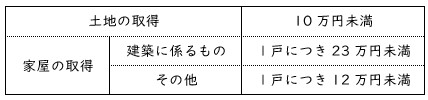

土地の取得に関する「免税点」は10万円であり、10万円未満の場合が非課税となる(左表)。したがって、30万円に満たない場合でも、課税される場合がある。

※本肢は、固定資産税の免税点(右表)とのヒッカケである。ついでに確認しておこう。

| ■不動産取得税の免税点 | ■固定資産税の免税点 |

■参照項目&類似過去問

内容を見る

免税点(税・鑑定[02]4(4))

| 年-問-肢 | 内容 | 正誤 | |

|---|---|---|---|

| 1 | R02-24-2 | 一定の面積に満たない土地の取得に対しては、狭小な不動産の取得者に対する税負担の排除の観点から、不動産取得税を課することができない。 | × |

| 2 | H30-24-4 | 一定の面積に満たない土地の取得については、不動産取得税は課されない。 | × |

| 3 | H24-24-1 | 不動産取得税の課税標準となるべき額が、土地の取得にあっては10万円、家屋の取得のうち建築に係るものにあっては1戸につき23万円、その他のものにあっては1戸につき12万円に満たない場合においては、不動産取得税が課されない。 | ◯ |

| 4 | H19-28-1 | 土地を取得した場合に、不動産取得税の課税標準となるべき額が30万円に満たないときには不動産取得税は課税されない。 | × |

| 5 | H16-26-3 | 不動産取得税の課税標準となるべき額が9万円である土地を取得した者が当該土地を取得した日から6ヵ月後に隣接する土地で、その課税標準となるべき額が5万円であるものを取得した場合においては、それぞれの土地の取得について不動産取得税を課されない。 | × |

| 6 | H08-30-4 | 不動産取得税の免税点は、土地の取得にあっては30万円、家屋の取得のうち建築に係るものにあっては一戸につき23万円、その他の家屋の取得にあっては一戸につき12万円である。 | × |

| 7 | H04-30-2 | 不動産取得税は、一定の面積以下の不動産の取得には、課税されない。 | × |

| 8 | H02-31-4 | 不動産取得税の免税点は、土地の取得にあっては10万円、家屋の取得のうち建築に係るものにあっては1戸につき23万円、その他の家屋の取得にあっては1戸につき12万円である。 | ◯ |

2 誤り

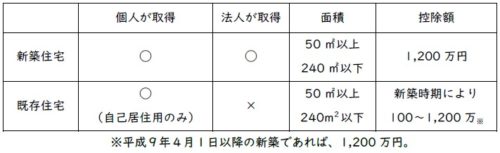

中古(既存)住宅に関して課税標準の控除が受けられるのは、取得するのが個人である場合に限られる。

※法人が中古住宅を取得する場合は、控除の対象外である。

■参照項目&類似過去問

内容を見る

課税標準(住宅の特例)(税・鑑定[02]4(3))

| 年-問-肢 | 内容 | 正誤 | |

|---|---|---|---|

| 新築住宅 | |||

| 1 | H28-24-3 | 床面積240㎡である新築住宅に係る不動産取得税の課税標準の算定については、当該新築住宅の価格から1,200万円が控除される。 | ◯ |

| 2 | H24-24-2 | 床面積250㎡である新築住宅に係る不動産取得税の課税標準の算定については、当該新築住宅の価格から1,200万円が控除される。 | × |

| 3 | H18-28-4 | 床面積250㎡である新築住宅に係る不動産取得税の課税標準の算定については、当該新築住宅の価格から1,200万円が控除される。 | × |

| 4 | H16-26-4 | 床面積が240㎡で、床面積1㎡当たりの価格が20万円である住宅を建築した場合、当該住宅の建築に係る不動産取得税の課税標準の算定については、当該住宅の価格から1,200万円が控除される。 | ◯ |

| 5 | H12-28-1 | 床面積が33㎡である新築された住宅で、まだ人の居住の用に供されたことのないものを取得した場合、当該取得に係る不動産取得税の課税標準の算定については、当該住宅の価格から1,200万円が控除される。 | × |

| 6 | H10-28-4 | 本年4月に取得された床面積240㎡である新築住宅に係る不動産取得税の課税標準の算定については、当該新築住宅の価格から1,200万円が控除される。 | ◯ |

| 7 | H07-30-2 | 新築住宅に対する1,200万円の特別控除の対象となる住宅の床面積要件の上限は、200㎡である。 | × |

| 8 | H02-31-3 | 新築住宅に対する1,200万円の特別控除の適用要件には、価格要件と面積要件があり、面積要件については、上限は定められているが、下限は定められていない。 | × |

| 9 | H01-31-4 | 一定の要件を満たす新築住宅を取得した場合、不動産取得税の課税標準の算定について、一戸につき1,200万円を価格から控除する特例措置が適用される。 | ◯ |

| 既存(中古)住宅 | |||

| 1 | R03-24-1 | 平成28年に新築された既存住宅(床面積210㎡)を個人が自己の居住のために取得した場合、当該取得に係る不動産取得税の課税標準の算定については、当該住宅の価格から1,200万円が控除される。 | ◯ |

| 2 | H19-28-2 | 平成10年4月に建築された床面積200㎡の中古住宅を法人が取得した場合の当該取得に係る不動産取得税の課税標準の算定については、当該住宅の価格から1,200万円が控除される。 | × |

3 正しい

不動産取得税の標準税率は本来4%である。

しかし、現在、以下のような軽減措置がとられている。

本肢では、商業ビルの「敷地」(土地)を取得しているから、標準税率は、3%(100分の3)である。

※商業ビル(住宅以外の建物)を取得したのではない点に注意。

■参照項目&類似過去問

内容を見る

税率・軽減措置(税・鑑定[02]5)

| 年-問-肢 | 内容 | 正誤 | |

|---|---|---|---|

| 1 | R02-24-1 | 個人が取得した住宅及び住宅用地に係る不動産取得税の税率は3%であるが、住宅用以外の土地に係る不動産取得税の税率は4%である。 | × |

| 2 | H28-24-4 | 個人が取得した住宅及び住宅用地に係る不動産取得税の税率は3%であるが、住宅用以外の家屋及びその土地に係る不動産取得税の税率は4%である。 | × |

| 3 | H19-28-3 | 商業ビルの敷地を取得した場合の不動産取得税の標準税率は、100分の3である。 | ◯ |

| 4 | H18-28-1 | 住宅以外の家屋を取得した場合、不動産取得税の標準税率は、100分の3である。 | × |

| 5 | H10-28-3 | 不動産取得税の標準税率は4/100であるが、本年4月に住宅を取得した場合の不動産取得税の標準税率は1.4/100である。 | × |

| 6 | H08-30-2 | 不動産取得税の標準税率は5/100であるが、本年4月に住宅を取得した場合の不動産取得税の標準税率は3/100である。 | × |

| 7 | H05-29-4 | 不動産取得税の標準税率は4/100であるが、現在は軽減措置が採られており、その適用を受けることができると、住宅を取得した場合の不動産取得税の標準税率は3/100である。 | ◯ |

| 制限税率? | |||

| 1 | R03-24-4 | 不動産取得税は、不動産を取得するという比較的担税力のある機会に相当の税負担を求める観点から創設されたものであるが、不動産取得税の税率は4%を超えることができない。 | × |

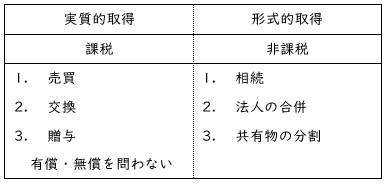

4 誤り

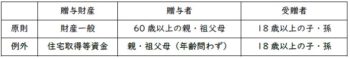

不動産取得税が課されるのは、不動産が実質的に取得された場合に限られる。形式的な不動産の取得には、不動産取得税は課されない(地方税法73 条の7)。

相続による不動産の取得は、形式的な所有権の移転に過ぎないから、不動産取得税は課税されない(同条1号)。

■参照項目&類似過去問

内容を見る

不動産の実質的取得(税・鑑定[02]3(1))

| 年-問-肢 | 内容 | 正誤 | |

|---|---|---|---|

| 実質的取得 | |||

| 1 | H22-24-1 | 生計を一にする親族から不動産を取得した場合、不動産取得税は課されない。 | × |

| 2 | H22-24-2 | 交換により不動産を取得した場合、不動産取得税は課されない。 | × |

| 3 | H22-24-4 | 販売用に中古住宅を取得した場合、不動産取得税は課されない。 | × |

| 4 | H08-30-3 | 不動産取得税は、相続、贈与、交換及び法人の合併により不動産を取得した場合には課せられない。 | × |

| 5 | H05-29-3 | 不動産取得税は、不動産を取得すれば、登記をしていなくても、課税される。 | ◯ |

| 形式的取得 | |||

| -相続 | |||

| 1 | H30-24-3 | 相続による不動産の取得については、不動産取得税は課されない。 | ◯ |

| 2 | H26-24-4 | 相続による不動産の取得については、不動産取得税が課される。 | × |

| 3 | H19-28-4 | 不動産取得税は、不動産の取得に対して課される税であるので、相続により不動産を取得した場合にも課税される。 | × |

| 4 | H02-31-2 | 包括遺贈による不動産の取得に対しても、不動産取得税が課税される。 | × |

| 5 | H08-30-3 | 不動産取得税は、相続、贈与、交換及び法人の合併により不動産を取得した場合には課せられない。 | × |

| -合併 | |||

| 1 | H28-24-2 | 不動産取得税は、不動産の取得に対して課される税であるので、法人の合併により不動産を取得した場合にも、不動産取得税は課される。 | × |

| 2 | H22-24-3 | 法人が合併により不動産を取得した場合、不動産取得税は課されない。 | ◯ |

| -共有物分割 | |||

| 1 | R02-24-4 | 共有物の分割による不動産の取得については、当該不動産の取得者の分割前の当該共有物に係る持分の割合を超えない部分の取得であれば、不動産取得税は課されない。 | ◯ |

| 2 | H26-24-2 | 共有物の分割による不動産の取得については、当該不動産の取得者の分割前の当該共有物に係る持分の割合を超えなければ不動産取得税が課されない。 | ◯ |

| -その他 | |||

| 1 | H12-28-4 | 委託者のみが信託財産の元本の受益者である信託において、受託者から委託者に信託財産を移す場合の不動産の取得については、不動産取得税が課税される。 | × |